こんにちは!

底辺エンジニアのばーにゃいです!

どうも、ばーにゃいです!

今週は上昇要因だったショートカバーが一服したことで、200日移動平均線を上抜ける事ができませんでしたね…

今後はQTが本格的に動き出すので金利上昇がありますし、また辛い相場に戻ってしまいそうです。

てなわけで、今週も勉強して正確な予想ができるように頑張っていこうと思います!

それでは来週のSP500やNASDAQ100の相場予想やっていきやす!

移動平均線+ボリンジャーバンド+フィボナッチ・リトレースメント+出来高+3/10オシレーターと一目均衡表を使用して来週と相場を予想してますので、使い方などに間違いがあったら指摘いただけると嬉しいです!

今週の振り返り

ファンダメンタルズ的観点

今週ばーにゃいが注目だと感じたトピックは下記の3つです。

・FOMCの議事要旨公開。全体的にはハト派だと判断されてるが、注意すべき内容があった!

・直近の上昇はショートカバーによるもので、今またショート勢が空売りを仕掛け中?

・来る世界恐慌の震源地はヨーロッパ?

それでは一つづつ、内容を確認していきましょう!

FOMCの議事要旨公開。全体的にはハト派だと判断されてるが、注意すべき内容があった!

まずは今週一番のビッグイベントだったFOMCの議事要旨についてです。

インフレ退治のために必要以上に引き締めてしまうリスクがあるとの内容があったので、つまりは9月は0.5%の利上げに留めてくれて以降も利上げのスピードを弱めるんじゃないか?来年には利下げだな!との希望的観測が大勢を占めているので、全体的にハト派な内容だったねと言われています。

ただ、実際はどうなんでしょうか?個人的にはまだまだハト派に傾いてないと思います。

というのも、JPMの方がFOMCの議事要旨を解説しているのですが、インフレ退治で金利を十分に引き上げないリスクは重大だが、引き締めすぎるリスクにはその”重大”って言葉がないんですよね

これはつまり、これからもガシガシ金利上昇をするよー!っていう意思表示なんじゃないかと考えてます。

それで、あとから振り返った時にちょっと金利引き締めすぎたかもねーでも、インフレ退治の前には些細な事だから仕方ないね!で済ますような予感がしてます。

また、これは全然話題になってないんですが、仮に利上げのスピードを緩めたとしても利下げに転じるには確実にインフレが2%以内に収まる兆候が見えるまでは実施しないとFOMCの議事要旨にあるようです。

これは本当に注意すべき内容なので、なんで話題になってないのか気になるところです。

詳しくは動画内16分40秒辺りからをご覧ください。

直近の上昇はショートカバーによるもので、今またショート勢が空売りを仕掛け中?

続いてのトッピクスですが、直近の上昇はショートカバーによるもので、今またショート勢が大規模な空売りを仕掛けている最中のようです。

なんでこんなにも空売りが仕掛けられてるのか、もう言わずもがなですが、単純に現在は不況にあって、これからどんどんEPSも低下する見込みだからでしょうね。

そんな状況なのに、期待していた利下げやそれによる金利低下が見込めないのに、PERだけ上げてくのは難しいって話ですよ

来る世界恐慌の震源地はヨーロッパ?

最後のトッピクスは来る世界恐慌の震源地はヨーロッパについてです。

前々からばーにゃいはヨーロッパが先にリセッションして、それに引きづられる形でアメリカもリセッション入すると予想していました。

というのも、ヨーロッパはロシアのエネルギーに依存していたため、電力価格がべらぼうに高くなっているのです。

その結果、アメリカと同じくCPIがめちゃくちゃ高い数値を出しちゃってるんですよね。

ロシアから原油やガスが手に入らないなら、原子力発電すれば良くない?と思われるかもしれませんが、熱波によりそれもままならない状況にあるようです。

1) は、川の温度が高いため、核出力をさらに削減しなければなりませんでした (原子炉を冷却することはできますが、野生生物を保護するために水を川に戻すことはできません)。 結果: 原子力発電量 (MWh) が崩壊する。

また、いつロシアからの天然ガスが止まるかわからないので、早ければ今年中にリセッションかもねと話題が出てるんですよね。

そういった事もあって、来る世界恐慌の震源地はヨーロッパだと考えているわけです。

ばーにゃい式大底確認のテクニカル分析

既に大底のシグナルは出てましたが、状況に変わりないかテクニカル分析をチェックしていきたいと思います。

今週は久しぶりに陰線となりましたね。

とは言え、シグナル点灯からは安値更新などないので、きちんと大底を捉えてる状況が続いてます。

こうしてみると、50週SMAがレジスタンスになって下落しているように見えますね。

9月はQTも本格始動しますし、ショート勢も多くなってきているので大きくトレンドが崩れる可能性がありますので要注意です。

炭鉱のカナリア(HYG)のテクニカル分析

今週も調整局面・ベアマーケット時なので炭鉱のカナリアであるHYGのテクニカル分析もしていきたいと思います。

※MACDから3/10オシレーターに変更(MACDの期間を3:10:16にしたもの)

HYGの状況を見てみると、5日全てで陰線とかなり投資家心理的に良くない状況です。

RSIも大幅に下げてはいますが、今までレジスタンスとして機能していたRSIの移動平均線は上に位置していて、歯止めが効かない状況にありそうです。

また、3/10オシレーターもデッドクロス状態の上、MACDラインが0ラインを割ってしまっています。

この状況は6月の大幅下落が起きたときと似ているので、週明け月曜日からの動き次第ではまた窓を大きく明けた下落がありそうだなといった印象です。

10日EMAと75日EMAがデッドクロスにならずに踏ん張ってくれるかが重要になってきそうな感じです。

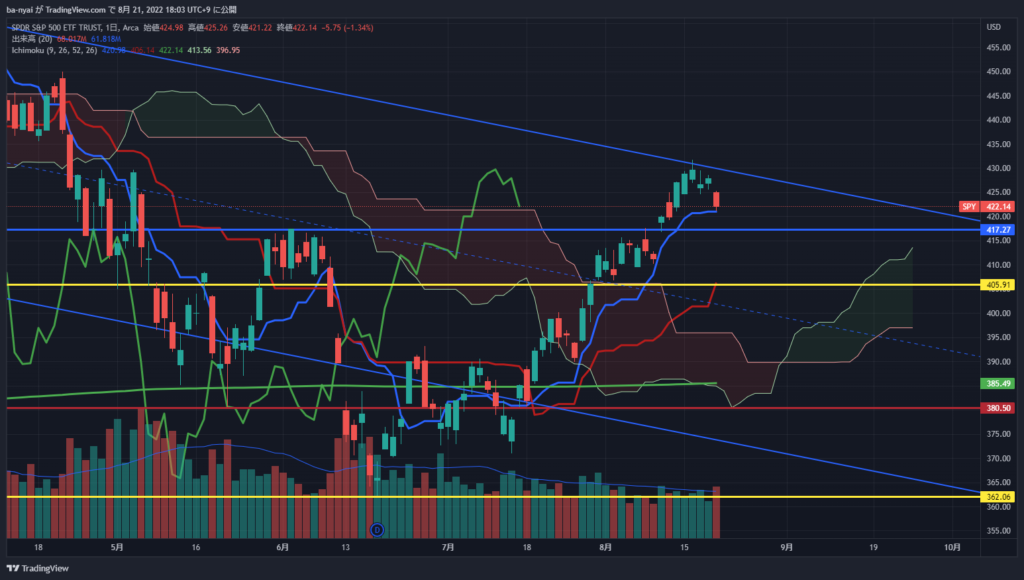

SP500

先週のSP500は1週間でみると-1.16%の下落です。

移動平均線+αでは、色んな指標で買いシグナルが出ているので、平行チャネルの上限をタッチして負けずに上抜くことができれば週を通してプラスと予想、負けて上抜くことができずに推移してしまった場合は、週を通してマイナスとしてとしてました。

これは予想通りでしたね。

チャネルの上限にタッチはするも抜けることができなかったので、マイナスとなってしまいました。

一目均衡表では、週足遅行線がローソク足にタッチしても負けずに上昇を続けてくれれば週を通してプラスで、負けて下落してしまったら週を通してマイナスとしてました。

こちらも良い感じに予想できてますね。

週足のローソク足では上ヒゲの長い陰線で、週足遅行線がローソク足にタッチしたけど、跳ね返されたということになります。

NASDAQ100

続いて先週のNASDAQ100の動きですが、1週間で-2.28%の下落です。

移動平均線+αではEMA、ボリンジャーバンド、ローソク足で買いシグナルが出ているのでフィボナッチの50%ラインを上抜くことができれば、週を通してプラスと予想、負けて同ライン以下で推移してしまった場合は週を通してマイナスとしてとしてました。

これも良い感じに予想できてると思います。

フィボナッチの50%ラインは平行チャネルの上限とも近いのでやはりレジスタンスが硬すぎて抜けなかったですねー

一目均衡表では、週足遅行線がローソク足にタッチしても負けずに上抜くことができれば週を通してプラスで、負けてしまった場合は週を通してマイナスと予想してました。

こちらもSP500と同じで、上ヒゲの長い陰線で一応週足遅行線がローソク足にタッチしたけど、跳ね返されたって状況になってますね。

米国債10年利回りについて

米国債10年利回りは現在2.976%で1週間で+3.12%の上昇です。

9月の本格的なQTに向けて徐々に金利も上昇してきていますね。

これに加えてEPSの成長予想も下がってきてるので、これで株価があがるのはおかしいと考えるのが普通だと思います。

ここからまた、辛い下落相場となりそうですね。

SP500のイールドスプレッドについて(米国実質金利使用)

米国実質金利とSP500の株式益利回りのそれぞれ現在は以下のようになってます。

米国実質金利:0.42%

SP500株式益利回り:5.44%

そのため現在のSP500のイールドスプレッドは5.02%(5.44-(0.42))になります。

なので、現状だと100/5.02%=PER19.92倍ぐらいの価格が目安になるのかなと考えてます。

※直近のゴールドマン・サックス予想だとEPSが226ドルにみたいなので226ドルを使用します。

2022年末EPS予想が226ドルなので

株価に直すと226ドル×19.92倍=4501.92ドル

現在株価との乖離率は4501.92/4228.49=1.0646637452140126

で-6%程ですが、実質金利は上昇傾向ですし、実績PER的には23倍を超えているの来週も下落となりそうな予感です。

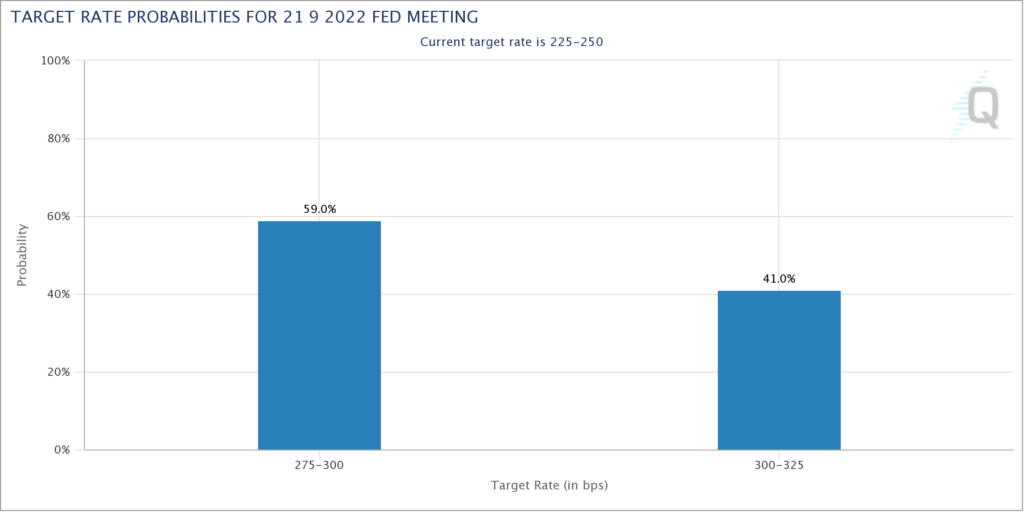

次回FOMCでの金利発表予想

現状の9月利上げ予想の状況ですが、少なくとも0.5%の利上げ予想が100%の状態です。

今週もさらに0.75%の利上げ折込が下がっている状況ではありますが、FOMCの議事要旨にが出てから、FRBはインフレ退治のためにこれからも厳しく利上げをするというスタンスだと思いましたので、9月も0.75%の利上げを行うような予感がしてます。

そうなると、中間選挙までに株高は難しいような気がしますが、インフレ退治の前には些細な事なんですかね…?

来週の重要なイベント

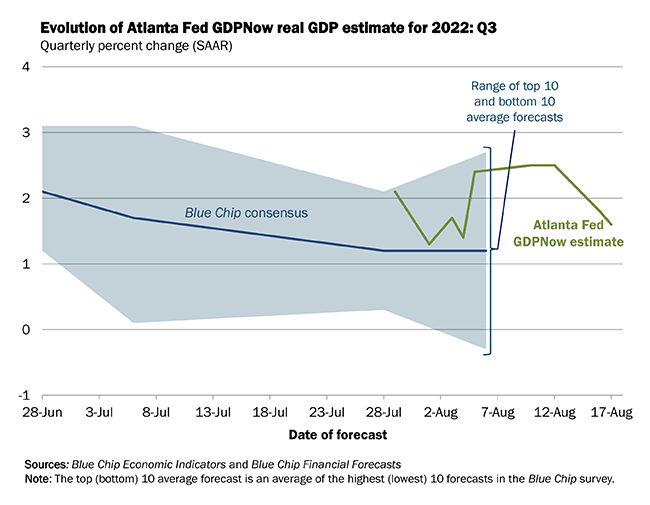

8月24日:GDPナウ 最新値発表

現状、2022年の第3四半期の米国GDP成長率が1.6%と推定されています。

先週からは結構下げてますね。

第2四半期では誤差0.3%ほどで精度の高い結果を出していますので、第3Qも要注目ですね。

8月26日:ジャクソンホール会議 パウエル議長の会見

9月FOMCでの利上げ幅予定やどの程度まで利上げするのが適切だと考えているかなど、重要な話題がでてくるんじゃなかと思います。

特に9月からは本格的にQTが開始されますので、QTに関連した話題も多く出てくるんじゃないかな?

どちらにしても、利上げやQTがあるので今後ますます金利が上昇しそうです。

SP500

移動平均線+ボリンジャーバンド+フィボナッチリトレースメント+出来高+3/10オシレーター

今週もEMAの125、200日線を外して、3/10オシレーターを起用していこうと思います。

理由としては毎週の動向を確認してるだけなのに、長期の移動平均線は必要無いんじゃないかな?と思ったからです。

そのまえに、3/10オシレーターってなんだよ?って方は、プロトレーダーである鎌田さんの動画で詳しく解説されていますので、ご確認いただけたらと思います。

→プロトレーダー鎌田さんの3/10オシレーター解説動画

基本的にはMACDと同じで下記のようなシグナルで押し目か戻り売りかを判断します。

・シグナルラインが0を超えると買い基調

・シグナルラインが0より下でMACDラインが0より上の場合:戻り売りのシグナル(空売り準備)

・シグナルラインが0より上でMACDラインが0より下の場合:押し目買いのシグナル

それでは早速、来週の予想を建てるために直近の状況を見ていきましょう!

また、出来高も見れるように最初からSPXのかわりにSPYで確認してます。

色分けは以下参照

ボリンジャーバンド

青線:EMA(5)、σ1の上限、下限

紺色:σ2の上限、下限

移動平均線

赤線:EMA(10)

黄線:EMA(25)

緑線:EMA(75)

3/10オシレーター

青線:MACDライン

赤線:シグナルライン

固定VWAP

黄緑線:コロナ安値からの固定VWAP

直近の動きを見てみますと、下落トレンドの平行チャネル上限に負けてしまい、徐々に下落を続けてしまってます。

現状は10日EMAがレジスタンスとなって支えてくれてはいますが、ボリンジャーバンド的には-σ1のラインを実体がかぶさっている状況なので、このままバンドウォークしながら下落を続けるように見えますね。

また、3/10オシレーター的デッドクロス状態の上、MACDラインが下向きとなっていて、あまり良くない状況です。

続いて、出来高に固定出来高プロファイル(VFPR)、固定VWAP(売買高加重平均価格)を表示した画像についてもテクニカル的に見ていきます。

今週も出来高などについては、週足で見ていこうと思います。

※出来高とVFPRについては書籍が見つからず、間違ったことばかりの内容を話してしまうかもですが、書籍がないなら少しでもチャートに触れていくことでしか分析の上達ができないのでご了承ください。

色分けは以下参照

VFPR

赤線:POC

固定VWAP

黄緑線:コロナ安値からの固定VWAP

週足での状況を見てみると、先週に引き続き3/10オシレーターでゴールデンクロスを継続はしていますがMACDラインが横向きとなっていて、若干状態が悪いです。

ローソク足のパターン的にははらみ足となっていて、下落転換の示唆が出ている状態です。

とは言え、出来高が少ないのであまり有効なシグナルとは言えない可能性があります。

一応出来高が少ないので3週まとめて見てみると、長大陽線なので買圧力は強そうな気配なので、このまま8日週の長大陽線の高値を超えるか安値を下げてくかが分かれ目となりそうです。

ということで、来週の予想としては色んな指標で買いシグナルが崩れているので、基本的には週を通してマイナスと予想します。

特に青水平線(6月高値)を下回るようなことがあれば大幅下落もありえそうです。

ただ、週足ベースでははらみ足となっているので、8日週の高値を超えることができたら週を通してプラスと予想します。

一目均衡表

続いて、一目均衡表で来週の相場を見てきたいと思います。

色分けは以下参照

赤線:基準線

青線:転換線

緑線:遅行線

薄緑線:先行スパン1

薄桃線:先行スパン2

黄緑線:コロナショック安値からの固定VWAP

直近の状況ですが、一応三役好転は継続中です。

また、転換線、基準線、遅行線がすべて雲上にあるので、上値は軽いはずではあります。

ただ、下落トレンドの平行チャネル上限(200日SMAもあったらしい)に負けて現在は下落中です。

とは言え、金曜日は大きく陰線をつけてはいますが、転換線にタッチしたことで若干反発しているように見えますね。

これは、転換線+遅行線の雲タッチが抵抗線となって反発してることになるので、ここがどれだけ耐えてくれるかが重要そうです。

今週も遅行線株価連動は1日のみ連動となっています。

26日前とは実質金利が大幅にずれているのでまあ連動はしないだろうなって感じですね。

ただ、一応はこれから先は実質金利の乖離が縮まるはずなので、連動は期待できるかもしれないです。

来週の遅行線株価連動は下げ・上げ・上げ・上げ・下げとなっています。

続いて、長期での状態を見るために週足でのチャートを見てきます。

週足でのチャートでは、三役逆転は変わらずですが、先週と違ってるのは遅行線が雲内に再度突入してしまってることです。

というのも、ローソク足が雲に負けて下落してしまってるからですね。

このラインはかなり強固なレジスタンスとなってくる可能性があります。

週足遅行線的にはマイナス見込みですが、非連動記録が3週連続となっていますが、マイナス見込みの場合は純粋にマイナスとなる数が多い印象ですので、来週はマイナスになりそうな予感がしてます。

というわけで、来週の予想としては日足ローソク足が転換線を割らずに上昇を続けてくれれば週を通してプラスで、負けて下落してしまったら週を通してマイナスとしておきます。

NASDAQ100

移動平均線+ボリンジャーバンド+フィボナッチリトレースメント+出来高+3/10オシレーター

こちらもSP500と同じく125、200EMAを外して3/10オシレーターを導入しています。

続いてNASDAQ100の状況を見ていきましょう。

例のごとく、NASDAQ100指数のかわりにQQQで確認してます。

色分けは以下参照

ボリンジャーバンド

青線:EMA(5)、σ1の上限、下限

紺色:σ2の上限、下限

移動平均線

赤線:EMA(10)

黄線:EMA(25)

緑線:EMA(100)

3/10オシレーター

青線:MACDライン

赤線:シグナルライン

固定VWAP

黄緑線:コロナ安値からの固定VWAP

直近の状況を見てみると、フィボナッチの50%ラインに負けてずるずると下落を続けています。

10日EMAもサポートならずに下げている状況ですが、流石に5日EMAから乖離しすぎているので、一旦は下げ止まり感が出ている状況です。

とは言え、ボリンジャーバンド的には-σ1ラインを実体を超えてるため、バンドウォークしながら下落を続けそうな雰囲気があります。

また、3/10オシレーター的にもデッドクロス状態でMACDラインが0ラインを割りそうなため、空売りを準備しろとのサインが出ることでより下落が加速しそうな状態です。

現状で良い条件にあるのはEMAが上から5日線、10日線、25日線、100日線とそれぞれゴールデンクロスが組まれてることくらいです。

これらのゴールデンクロスがどれくらい保ってくれるか興味深いですね。

続いてNASDAQ100でも出来高と固定出来高プロファイル(VFPR)、固定VWAP(売買高加重平均価格)を表示した画像についてもテクニカル的に見ていきます。

こちらも週足で見ていきます。

色分けは以下参照

VFPR

赤線:POC

固定VWAP

黄緑線:コロナ安値からの固定VWAP

週足での状況を見てみると、久しぶりに陰線で長い上ヒゲを作っていますね。

これは2週まとめて見たとき、上下に長いヒゲを作っている同時線となるので、市場がかなり迷っている状況です。

ただ、若干売り方が優勢な感じですね。

また、3/10オシレーターではゴールデンクロス継続はしていますが、シグナルラインが0以下でMACDラインが0を超えているので空売り準備をしろとのシグナルが出ているため、とうとう調整が来たのかなといった印象です。

とは言え、POCがまだ近くにありますので、ここを超えてくるようなことがあれば大幅下落もありえるので注意が必要です。

ということで、来週の予想としては色んな指標で買いシグナルが崩れているので、基本的には週を通してマイナスと予想します。

逆にどうなったらプラスになるかですが、現状来週も金利が上昇を続けそうですので、正直無さそうに見えます。

ワンちゃん、26日のパウエル議長の会見で超絶ハト派な内容が出てきたら週を通してプラスになるかなといった印象です。

一目均衡表

一目均衡表を使ってNASDAQ100の来週の状況を見てきたいと思います。

色分けは以下参照

赤線:基準線

青線:転換線

緑線:遅行線

薄緑線:先行スパン1

薄桃線:先行スパン2

黄緑線:コロナショック安値からの固定VWAP

直近の状況ですが、三役好転は継続していますが、ローソク足が転換線を割り込んでいて、短期的には下落トレンドへと突入していきそうです。

また、遅行線も雲内に再突入しているので、状況が悪いですね。

遅行線の株価連動的には来週は下げ・上げ・上げ・上げ・下げとなっています。

今週は5日中3日連動したので、来週も3日連動ならまあまあ反発はしてくれるかも?

SP500と違ってこっちは6割ほど連動してくるのはなんでなんでしょうね?

実質金利の影響が大きい高PER銘柄だからなんでしょうか?

これからも注意して確認していきたいです。

続いて長期ではどうなっているかを確認していきたいと思います。

週足でのチャートでは、先週とほぼ状況変わらずで三役逆転状態です。

現状下落を続けてはいますが、足元に基準線があるので、そこで反発してくれるかが重要そうですね。

また、ローソク足のパターン的には2週まとめて見てみると上下に長いヒゲを作っている同時線のようにみえるので、市場が迷っている状況にありそうです。

ただ、若干ではありますが、売り方が優勢に見えるので、金曜日のジャクソンホール会議次第で再来週は荒れそうですね。

週足遅行線的にはマイナス見込みで非連動が3週連続中ではありますが、マイナス見込みの場合は素直にマイナスになる印象ですので、来週もマイナスになりそうな予感です。

というわけで、来週の予想としてはローソク足が週足基準線を割り込まずに上で推移できれば週を通してプラスで、負けてしまった場合は週を通してマイナスとしておきます。

今後の課題

・予想の記録をつけて相場観を養う

・エントリーのタイミングや決済のタイミングを見つけられるようになる

・色んなテクニカル指標を使って、高精度な予想を立てられるようになっていく

皆様のオススメのテクニカル指標がありましたら、教えていただけると嬉しいです!

コメント