こんにちは!

底辺エンジニアのばーにゃいです!

どうも、ばーにゃいです!

今週は9月FOMC前ということでFED高官ラッシュでしたねw

年末までに金利を4%近くにしたいとの思惑が見えたので、やはり9月は0.75%の利上げとなりそうです!

てなわけで、今週も勉強して正確な予想ができるように頑張っていこうと思います!

それでは来週のSP500やNASDAQ100の相場予想やっていきやす!

移動平均線+ボリンジャーバンド+フィボナッチ・リトレースメント+出来高+3/10オシレーターと一目均衡表を使用して来週と相場を予想してますので、使い方などに間違いがあったら指摘いただけると嬉しいです!

今週の振り返り

ファンダメンタルズ的観点

レーバーデー明けは相場が急変するかもと話題になっていたのでビクビクしていましたが、今のところは堅調に株価は上昇してくれてますね。

でも、今回もブルトラップのような匂いがしちゃうなーw

ひとまずは今週気になったトピックスを見ていこうと思います。

ばーにゃいが注目だと感じたトピックは下記の4つです。

・パウエル議長がソフトランディングに期待できるような発言をする。

・要人発言から年末までに4%程度の金利にしたいように見える。

・EUエネルギー市場にて少なくとも約220兆円の追証発生。市場機能が停止する可能性あり。

・現状の金融引締が続けば世界の様々な資産がリーマンショック並に低下するとの予想。

それでは一つづつ、内容を確認していきましょう!

パウエル議長がソフトランディングに期待できるような発言をする。

今週は9月FOMC前のブラックアウト期間目前ということで、パウエル議長からも発言がありました。

その中で注目だったのが、『ボルカーが起こした非常に高い社会的コストを回避できると考えている』という発言です。

現状、前例のないスピードの利上げを行っていますが、高い社会コストを回避できる、つまりはソフトランディングができると考えていると発言したことで、株価は上昇で反応している模様です。

でもでも、正直こんな口プレイで株価が上昇するとは思えないので、株価上昇の本当の理由はショートカバーなんですかね…?

このままSP500が4000を超えて推移してくれたら買い手に回る可能性が高まるってことらしいので、そうなると確かにソフトランディングも期待できるのかも…?

んーでも、現状の1年先インフレ率は急低下して1.7%を割れてるみたいなんだよねー

これってリセッションを予想してないとここまで低くならないよね?w

FEDはリセッション予想ってことなのかなーやっぱり

要人発言から年末までに4%程度の金利にしたいように見える。

ブラード総裁やバーキン総裁の発言から年末までに3.75-4%程度の金利にしたいんだろうなーと言うことがわかりました。

そのためにはやはり9月FOMCで0.75%の利上げになりそうですね。

その後も4%水準を維持したいとのことなので、23年中は利下げ無いのかしら?

そうするとリセッションも24年からってことになっちゃうのかなー?

リッチモンド連銀のトム・バーキン総裁は

@colbyLsmith

に、フェデラル・ファンドの利率は 4% 程度が妥当と思われると語っています。

「私は一般的に、途中で何かをうっかり壊してしまわない限り、ゆっくり動くよりも速く動く傾向があります。」

EUエネルギー市場にて少なくとも約220兆円の追証発生。市場機能が停止する可能性あり。

英国を除く欧州の電力会社で追加証拠金を少なくとも1兆5000億ユーロ、日本円で約220兆円も差し入れる必要があるので、公的支援が必要だって泣きを入れてます。

この状態では市場期待が停止する可能性があるため、ロシアに制裁を!とか言ってる場合じゃなくなりそうですね。

欧州のリセッションは予想よりも早く訪れるかもしれないです。

現状の金融引締が続けば世界の様々な資産がリーマンショック並に低下するとの予想。

最後のトピックですが、現状の金融引締が続いて世界中に出回ってるお金が減っていくと、株や債権・金などのすべての資産価値が減っていくとのデータがあるようです。

それも、このデータによれば、このまま金融引締が続いたらリーマンショック並みにすべての資産価値が減ることが予想されてるんですよね。

詳しくは下記の有料級の情報を提供している、超保守的な資産管理チャンネルの渋谷さんの動画をご覧ください。

現状だと金融引締はこれからも続きそうなので、リーマンショック並の下げがきそうですね…

それに欧州・中国でもリセッションが起きそうなので、世界中でパニックになるような自体が起きそうな予感です。

ばーにゃい式大底確認のテクニカル分析

既に大底のシグナルは出てましたが、状況に変わりないかテクニカル分析をチェックしていきたいと思います。

今週は陽線で終わりました。

シグナル点灯からは安値更新などないので、きちんと大底を捉えてる状況が続いてます。

-DIとADXで組まれているゴールデンクロスも微妙に解消されてる…?な状況です。

正直なんで上昇してるのかよくわからないですが、今のところはシグナルが機能しているので良かったです。

炭鉱のカナリア(HYG)のテクニカル分析

今週も調整局面・ベアマーケット時なので炭鉱のカナリアであるHYGのテクニカル分析もしていきたいと思います。

※MACDから3/10オシレーターに変更(MACDの期間を3:10:16にしたもの)

HYGの状況を見てみると、25日EMAに頭を抑えられて金曜日は同時線ぽい陰線になってますね。

金曜だけ見ると主要3指数とは違っているようには見えますが、結局は25日EMAを越せないってのが示唆されてるのかな?

3/10オシレーター的には空売りの準備をしろとのシグナルが出ているので月曜日は下落から始まりそうな予感です。

ただ、RSIが移動平均線の上にいるので、RSIが移動平均線にタッチしたら反発してくれる可能性もありますね。

SP500

先週のSP500は1週間でみると3.66%の上昇です。

移動平均線+αでは、色んな指標で売りシグナルが出ているので、基本的には週を通してマイナスとなりそう、ひとまずは6月安値からのトレンドライン+日足フィボナッチの50%ラインより上の水準で推移してくれれば週を通してプラスと予想で逆にこのラインを割ってしまえば週を通してマイナスと予想としてとしてました。

これは一応予想通りでしたね。

原油安やベージュブックのインフレ鈍化の兆候、パウエル議長のソフトランディングできるかも発言で6月安値からのトレンドライン+日足フィボナッチの50%ラインより上の水準で推移してくれたので、週を通してプラスとなってくれました。

一目均衡表では、来週の予想としては火曜日の寄り付きで下落から始まらなければ、まだ市場の迷いが続きそうな気がするので、雲内でレンジ相場を形成しそうなので、雲の下限よりも上で推移してくれれば週を通してプラスで、負けて下落してしまったら週を通してマイナスとしていました。

こちらはまあ結果としては予想できてます。

火曜日は下落から始まってますが、水曜日以降は持ち直しています。

原油安やベージュブックのインフレ鈍化の兆候、パウエル議長のソフトランディングできるかも発言で週を通してプラスって感じですね。

やはり、現在はテクニカルよりもファンだ要素が強いと感じる週でした。

NASDAQ100

続いて先週のNASDAQ100の動きですが、1週間で4.04%の上昇です。

移動平均線+αでは来週の予想としては色んな指標で売りシグナルが出ているの、基本的には週を通してマイナスになりそうなので、黃水平線(コロナ後に形成されたダブルボトムのネックライン)より上で推移してくれれば、週を通してプラス、下回ってしまえば週を通してマイナスと予想と予想してました。

これは良い感じじゃないですか?

黃水平線よりも上で推移してくれてるので週を通してプラスとなってくれました。

一目均衡表では、火曜日の寄り付きで下落から始まらなければ、まだ市場の迷いが続きそうな気がするので、雲内でレンジ相場を形成しそうなので、雲の下限よりも上で推移してくれれば週を通してプラスで、負けて下落してしまったら週を通してマイナスしてました。

こちらはまあSP500と同じで結果としては予想できてます。

火曜日は下落から始まってますが、原油安やベージュブックのインフレ鈍化の兆候、パウエル議長のソフトランディングできるかも発言で週を通してプラスって感じですね。

やはり、現在はテクニカルよりもファンだ要素が強いと感じる週でした。

米国債10年利回りについて

米国債10年利回りは現在3.314%で1週間で+3.79%の上昇です。

4週間続けての陽線ですね。

年末までに4%程度に上る可能性があるので、株価にとってはとても悪い状況です。

SP500のイールドスプレッドについて(米国実質金利使用)

米国実質金利とSP500の株式益利回りのそれぞれ現在は以下のようになってます。

米国実質金利:0.89%

SP500株式益利回り:5.67%

そのため現在のSP500のイールドスプレッドは4.78%(5.67-(0.89))になります。

なので、現状だと100/4.78%=PER20.92倍ぐらいの価格が目安になるのかなと考えてます。

※直近のゴールドマン・サックス予想だとEPSが226ドルにみたいなので226ドルを使用します。

2022年末EPS予想が226ドルなので

株価に直すと226ドル×20.92倍=4727.92ドル

現在株価との乖離率は4727.92/4067.35=1.1624079560401737

で-16%程ですが、実質金利は上昇傾向なので難しいところです。

ただ、今週は-15%とかなり乖離しているので上昇してくれたと考えると、来週も上昇してくれる可能性が高いのかなといった感じです。

次回FOMCでの金利発表予想

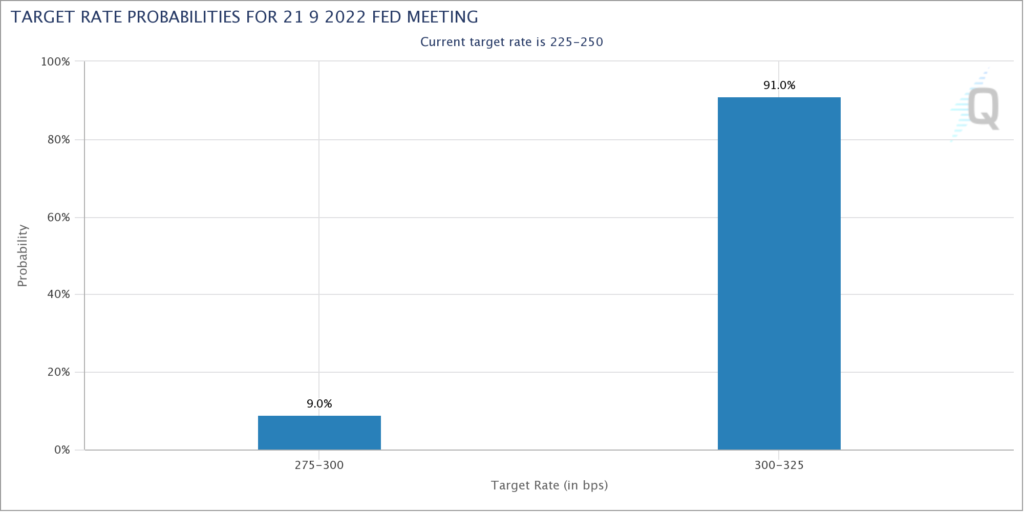

現状の9月利上げ予想の状況ですが、少なくとも0.5%の利上げ予想が100%の状態です。

ニックも0.75%の利上げになるだろうと記事をだしたので、急速に0.75%の折込が加速しました。

来週の重要なイベント

9月13日:8月 消費者物価指数(CPI)

インフレ率を確認するのに重要な指標です。

前回CPI数値は8.5%とかなりの高インフレではありますが、その前の月よりも改善が見られました。

今回も予想数値が8.0%と改善方向に向かってるので期待です!

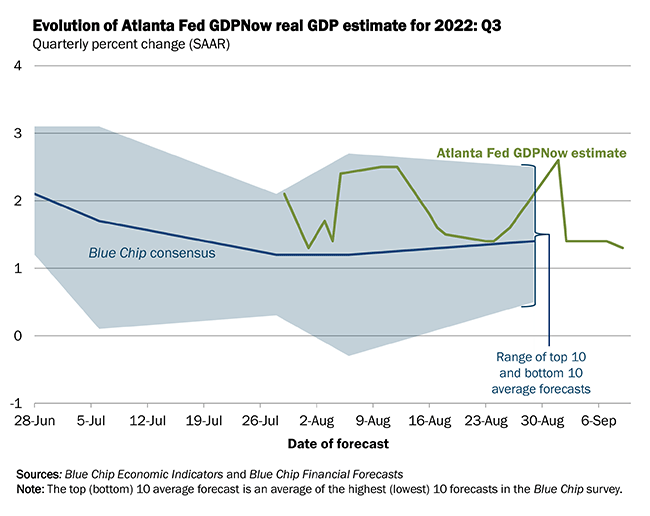

9月15日:GDPナウ 最新値発表

現状、2022年の第3四半期の米国GDP成長率が1.3%と推定されています。

先週からだいぶ下落しているんですが大丈夫ですかね?w

第2四半期では誤差0.3%ほどで精度の高い結果を出していますので、第3Qも要注目ですね。

9月16日:9月 ミシガン大学消費者信頼感指数 <速報>

この指数は消費者の雇用状況や所得に関してのセンチメントを確認しているので、悲観的な状況だと数値が低くなります。

コンフォレンスボードが出している消費者信頼感指数に先行して発表されるので注目度は高いです。

というのも、コンフォレンスボードが出している消費者信頼感指数が前年同月比で15ポイントマイナスになると必ずリセッションが起きているからなんですよね。

同時に発表される1年先、5-10年先の期待インフレ率も要注目です。

SP500

移動平均線+ボリンジャーバンド+フィボナッチリトレースメント+出来高+3/10オシレーター

今週もEMAの125、200日線を外して、3/10オシレーターを起用していこうと思います。

理由としては毎週の動向を確認してるだけなのに、長期の移動平均線は必要無いんじゃないかな?と思ったからです。

そのまえに、3/10オシレーターってなんだよ?って方は、プロトレーダーである鎌田さんの動画で詳しく解説されていますので、ご確認いただけたらと思います。

→プロトレーダー鎌田さんの3/10オシレーター解説動画

基本的にはMACDと同じで下記のようなシグナルで押し目か戻り売りかを判断します。

・シグナルラインが0を超えると買い基調

・シグナルラインが0より下でMACDラインが0より上の場合:戻り売りのシグナル(空売り準備)

・シグナルラインが0より上でMACDラインが0より下の場合:押し目買いのシグナル

それでは早速、来週の予想を建てるために直近の状況を見ていきましょう!

また、出来高も見れるように最初からSPXのかわりにSPYで確認してます。

色分けは以下参照

ボリンジャーバンド

青線:EMA(5)、σ1の上限、下限

紺色:σ2の上限、下限

移動平均線

赤線:EMA(10)

黄線:EMA(25)

緑線:EMA(75)

3/10オシレーター

青線:MACDライン

赤線:シグナルライン

固定VWAP

黄緑線:コロナ安値からの固定VWAP

桃線:6月安値からの固定VWAP

直近の動きを見てみますと、レーバーデー明けの火曜日は下落から始まっていましたが、原油安やベージュブックによるインフレ鈍感の兆候があるとの報告により水曜日は大幅上昇をしました。

また、木曜日はパウエル議長の会見でソフトランディングできるかもしんねとの発言で6月安値からの固定VWAPを上回る上昇をしてくれた週になりましたね。

ローソク足のパターン的には三兵なので、かなり買い圧力は強そうです。

また、ボリンジャーバンド的にも+1σに実体がかぶさってるので、このままバンドウォークしながら上昇しそうにも見えてます。

ただ、現状はフィボナッチの78%ラインや25日EMAがレジスタンスとなっているように見えるし、株価が5日EMAから1.5%ほど乖離、3/10オシレーター的にも空売りの準備をしろ!とのシグナルが出ているので来週月曜日、もしくは火曜日は一旦下落調整が入ってきそうですね。

続いて、出来高に固定出来高プロファイル(VFPR)、固定VWAP(売買高加重平均価格)を表示した画像についてもテクニカル的に見ていきます。

今週も出来高などについては、週足で見ていこうと思います。

※出来高とVFPRについては書籍が見つからず、間違ったことばかりの内容を話してしまうかもですが、書籍がないなら少しでもチャートに触れていくことでしか分析の上達ができないのでご了承ください。

色分けは以下参照

VFPR

赤線:POC

固定VWAP

黄緑線:コロナ安値からの固定VWAP

桃線:6月安値からの固定VWAP

週足での状況を見てみると、先週に引き続き3/10オシレーターでデッドクロスが組まれています。

また、黄水平線(5月ブルトラップ高値)がレジスタンスとなっているように見えてるので、ここを超えれるかが重要そうですね。

うーん、これ4月終わりからのパターンに似ているので、もしかしたらのXデーは10月になるかも…?

また、ローソク足のパターン的には包み足っぽい様に見えるので来週も上昇となるかもしれないです

ということで、来週の予想としては買いシグナルと売りシグナルが半々で出ていて、何とも言えない状況ではありますが、月曜日・火曜日あたりは下落基調で進みそうな雰囲気です。

ひとまずは黄水平線(5月ブルトラップ高値)や25日EMAを超えることができれば週を通してプラスと予想します。

逆にこのラインに負けてしまったら週を通してマイナスと予想します。

一目均衡表

続いて、一目均衡表で来週の相場を見てきたいと思います。

色分けは以下参照

赤線:基準線

青線:転換線

緑線:遅行線

薄緑線:先行スパン1

薄桃線:先行スパン2

黄緑線:コロナショック安値からの固定VWAP

桃線:6月安値からの固定VWAP

直近の状況ですが、株価が雲・転換線を上抜いてくれたので三役逆転からは解消されています。

転換線が雲にタッチして反発をしてくれたのかな?って状況ですね。

現状は黃水平線(5月高値のブルトラップ)あたりが微妙にレジスタンスとして機能するかどうかを試している状況に見えるので、ここを超えて維持してくれるが重要そうですね。

今週も遅行線株価連動は2日連動となっています。

実質金利がめちゃくちゃ上昇しているので、流石に連動しないですね。

ひとまず来週の遅行線株価連動は下げ・下げ・下げ・上げ・+-0となっています。

実質金利が乖離してても下げの場合は連動する確率が高いので、来週は下げの日が多そうな予感です。

続いて、長期での状態を見るために週足でのチャートを見てきます。

週足でのチャートでは、三役逆転は変わらずですが、6月安値からの固定VWAPをサポートにして黃水平線(5月高値のブルトラップ)ラインまで持ち直してますね。

ローソク足のパターン的には包み足に見えるので買い圧力は強そうに見えます。

また、週足遅行線的にはプラス見込みです。

実質金利が大幅に乖離してるのにプラス方向でも連動してるってことは、週足ではかなり連動性が高まるってことなんだと思うんですが、それはつまり連動性に関係しているパラメーターは時間であって実質金利じゃないのかな…

うーん、もうちょい様子を見ていきます。

一応3週連続で連動中なので、来週のプラス見込みも期待できるかもしれないですね。

というわけで、来週の予想としては日足・週足でのローソク足パターンが買い圧力がつようそうに見えているので、基本的にはプラスとなりそうです。

なので、黃水平線(5月高値のブルトラップ)よりも上で推移してくれれば週を通してプラスで、負けて下落してしまったら週を通してマイナスとしておきます。

NASDAQ100

移動平均線+ボリンジャーバンド+フィボナッチリトレースメント+出来高+3/10オシレーター

こちらもSP500と同じく125、200EMAを外して3/10オシレーターを導入しています。

続いてNASDAQ100の状況を見ていきましょう。

例のごとく、NASDAQ100指数のかわりにQQQで確認してます。

色分けは以下参照

ボリンジャーバンド

青線:EMA(5)、σ1の上限、下限

紺色:σ2の上限、下限

移動平均線

赤線:EMA(10)

黄線:EMA(25)

緑線:EMA(100)

3/10オシレーター

青線:MACDライン

赤線:シグナルライン

固定VWAP

黄緑線:コロナ安値からの固定VWAP

直近の状況を見てみると、6月安値からのトレンドラインを割ってたところから持ち直して、トレンドラインより上に株価をあげてきました。

ローソク足のパターン的には三兵で買い圧力が強そうだし、ボリンジャーバンド的にも+1σにかぶせて実体があるのでバンドウォークしながら上昇しそうにも見えてます。

とは言え、25日EMAに頭を抑えられているようにみえるし、5日EMAも株価から1.7%ほど乖離、3/10オシレーターでも空売りの準備しろ!とのシグナルが出ているので、月・火曜日あたりに下落がきそうな雰囲気です。

続いてNASDAQ100でも出来高と固定出来高プロファイル(VFPR)、固定VWAP(売買高加重平均価格)を表示した画像についてもテクニカル的に見ていきます。

こちらも週足で見ていきます。

色分けは以下参照

VFPR

赤線:POC

固定VWAP

黄緑線:コロナ安値からの固定VWAP

週足での状況を見てみると、黃水平線(コロナ後に形成されたダブルボトムのネックライン)をサポートにして6月安値からのトレンドライン上まで復帰してるように見えますね。

また、ローソク足のパターン的には包み足なので、来週も上昇を続けてくれそうな形をしています。

ただ、3/10オシレーターではデッドクロスをしてしまっているので、あまり状態は良いとは言えないですね。

現状は平行チャネルと6月安値からのトレンドラインで三角持ち合いのような形になっているので、どちらかにブレイクするか注目といった感じです。

ということで、来週の予想としては買いシグナルと売りシグナルが半々で出ていて、何とも言えない状況ではありますが、月曜日・火曜日あたりは下落基調で進みそうな雰囲気です。

ひとまずは25日EMAを超えることができれば週を通してプラスと予想します。

逆にこのラインに負けてしまったら週を通してマイナスと予想します。

一目均衡表

一目均衡表を使ってNASDAQ100の来週の状況を見てきたいと思います。

色分けは以下参照

赤線:基準線

青線:転換線

緑線:遅行線

薄緑線:先行スパン1

薄桃線:先行スパン2

黄緑線:コロナショック安値からの固定VWAP

桃線:6月安値からの固定VWAP

直近の状況ですが、株価が雲を上抜いてくれたので三役逆転を解消しています。

雲の下限がサポートになって反発してくれたようです。

ローソク足的には三兵なので買い圧力が強そうに見えます。

遅行線の株価連動的には来週は下げ・下げ・下げ・下げ・上げとなっています。

今週は5日中1日連動でしたが、下げの連動確率は高いので3日連動となっても結構つらいですね。

続いて長期ではどうなっているかを確認していきたいと思います。

週足でのチャートでは、三役逆転状態は変わらずですが、黃水平線(コロナ後に形成されたダブルボトムのネックライン)がサポートラインとして反発したことで週足転換線まで持ち直してます。

ローソク足も包み足のようにみえるので、来週も上昇しそうな雰囲気がありますね。

また、3週連続で連動している週足遅行線的にはプラス見込みなので来週もプラスとなりそうです。

というわけで、来週の予想としては来週の予想としては日足・週足でのローソク足パターンが買い圧力がつようそうに見えているので、基本的にはプラスとなりそうです。

なので、週半ばあたりで青水平線(5月ブルトラップ高値)を試しに行くと思われますが、それを上にブレイクしてくれたら週を通してプラスで、負けて下落してしまったら週を通してマイナスとしておきます。

今後の課題

・予想の記録をつけて相場観を養う

・エントリーのタイミングや決済のタイミングを見つけられるようになる

・色んなテクニカル指標を使って、高精度な予想を立てられるようになっていく

皆様のオススメのテクニカル指標がありましたら、教えていただけると嬉しいです!

コメント