こんにちは!

底辺エンジニアのばーにゃいです!

どうも、ばーにゃいです!

今週の米国相場も厳しい状況でしたね…

でも、めげずに相場を予想し続けることが勉強になると思いますので、来週のSP500やNASDAQ100の相場予想やっていきやす!

移動平均線+ボリンジャーバンド+フィボナッチ・リトレースメントと一目均衡表を使用して来週と相場を予想してますので、使い方などに間違いがあったら指摘いただけると嬉しいです!

先週の振り返り

ファンダメンタルズ的観点

1月のFOMCは正直タカ派と取れるような内容であったので主要3指数はゴリゴリと下落していきましたね…

パウエル議長が話した内容を簡単にまとめると

・利上げがまもなく(soon)適切になる

→事実上の3月利上げ予告

・資産圧縮(QT)は利上げ後開始。少なくとも2回以上の議論を実施する(議論は3月より開始)

→早ければ6月FOMCでのQT開始するとの予告

・3月0.5%利上げやFOMC毎の利上げの可能性を否定しない

→ここは否定してくれないとタカ派にしか見えない。

と言った感じの会見でした。

しかも、FRBが重要視ししているらしい、PCE物価が市場予想を小幅に上回ったので、インフレ抑制のために3月の0.5%利上げがマジでありそうなんですよね…

SP500

先週のSP500は1週間でみると+0.77%の上げでした。

3日連続で下げた時は「あかん…」って感じでしたが、金曜日に+2.44%とバク上げしましたね。

移動平均線+αでの予想ではフィボナッチ・リトレースメントに目を向けると1.8%ほど下落した後に反発するのかなとも見えてますと話してました。

ただ、投資家心理の不安が高まってるので来週も下げ相場が続き、200日線を割るのではと予想してましたね。

後から結果を見直してみると、金曜日以外はどんどん200日線から乖離して下げていたので、大枠は外してないかなと言った感じでした。

ただ、フィボナッチ・リトレースメントの反発する可能性のあるラインで、ほぼドンピシャで猛反発してくれましたね。

投資家心理が悪化してると思ったのですが、金融政策のアレコレ程度であれば、ちゃんと機能してくれるのがわかって大変収穫になりました。

次に一目均衡表ですが、テクニカル分析的には来週頭で反発するかが分かれ目で、遅行線の現在株価との連動性を信じるならプラスの1週間になると予想してました。

後からよくよく考えると、週足でのチャートを見ているので、週頭で反発するかはどうでもよくて、1週間でプラスになるかどうかが重要でしたね。

結果的に見たら、1週間では上昇になってますので、遅行線の連動性はやはり信頼できるなと言った所です。

NASDAQ100

続いて先週のNASDAQ100の動きですが、1週間で+0.03%と若干のプラス。

移動平均線+αではフィボナッチ・リトレースメント的には直近だと0.4%ほど下に反発可能性のあるラインがあり、そこを超えてしまうと約5%ほどの下に反発可能性のあるラインがある。

ただ、実質金利と株価の感応度表を考えると、現在から4%ほど下がってもおかしくはないので、来週の予想としては今後も下がり続けて4-5%下落した後に反発すると予想していました。

これはかなりピッタリと予想できていましたね。

フィボナッチ・リトレースメントはかなり優秀なことがわかりました。

続いて、一目均衡表ですがテクニカル分析的にはまだまだ下げそうだが、2.3%ほどで反発するかが分かれ目と予想していました。

結果から見ると、一時的に雲の中に入りはしたものの、分厚い雲に阻まれて反発しているように見えているので、大枠は予想できていたのかなって感じです。

米国債10年利回りについて

米国債10年利回りは現在1.773%で1週間で+0.62%と上昇してます。

FOMC前は時1.9%に迫る勢いで上昇していたので、パウエル議長がハッキリとタカ派的な会見をしてたら市場がパニックになってたかもですね。

SP500のイールドスプレッドについて(米国実質金利使用)

米国実質金利とSP500の株式益利回りのそれぞれ現在は以下のようになってます。

米国実質金利:-0.67%

SP500株式益利回り:5.07%

そのため現在のSP500のイールドスプレッドは5.67%(5.07-(-0.67))になります。

なので、現状だと100/5.67%=PER17.6366倍ぐらいの価格が目安になるのかなと考えてます。

2022年末EPS予想が223ドルなので

株価に直すと223ドル×17.6366倍=3932.96ドル

あくまでもイールドスプレッドを元に考えたらここから更に10%の下落もありえそうですね…

来週の重要なイベント

2月1日:1月 ISM製造業景況指数

この指数が50を上回っていたら景況感は強い、つまり、景気は拡大していると判断できます。

現状インフレ率が高い状況にあるので、高い数値の結果が出るものと予想していますが、これが予想よりも下振れしたいたらインフレ+景気後退のスタグフレーションが現実味を帯びてきそうです。

2月2日:1月 ADP雇用統計 [前月比]

民間企業がデータを集めた雇用者数の動向を発表したものになります。

癖になると言われてる賃金インフレの抑制のためにも、雇用者数が増えてることに注目したいですね。

2月4日:1月 非農業部門雇用者数変化 [前月比]+1月 失業率

非農業部門雇用者数変化は農業部門を除く産業で働く人の数とその増減をまとめたものです。

現状の米国では働き手がいなくて、どんどん賃金のインフレが起きているので、雇用者数が増えてることに注目したいですね。

また、賃金インフレが起きているので、自ら辞職してより高い賃金を出してくれる会社に転職するのがブームになっているそうです。

なので、失業率が高い場合も賃金インフレを加速する可能性があるので、下がっていてくれることに注目したいです。

来週の米国債購入スケジュール

1月31日:84億2,500万ドル

2月1日:12億2500万ドル

2月3日:16億2500万ドル

米国債購入のスケジュールについて詳細は、ニューヨーク連邦準備銀行ページをご覧ください。

SP500

移動平均線+ボリンジャーバンド+フィボナッチリトレースメント

前回からフィボナッチリトレースメントも合わせて見てきましたが、結果としては良好。

めちゃくちゃ反発するタイミングを予測できてて良い感じでしたね!

それでは、来週の予想を建てるために直近の状況を見ていきましょう!

色分けは以下参照

ボリンジャーバンド

青線:EMA(5)

移動平均線

赤線:EMA(10)

黄線:EMA(25)

緑線:EMA(75)

白線:EMA(125)

黒線:EMA(200)

直近の動きを見てみますとフィボナッチ・リトレースメントで反発の可能性があるラインで綺麗に反発してることがわかります。

また、ボリンジャーバンドの上限と下限は上向きになり、200日線も上抜きしてることから、バンドウォークしつつ上昇する可能性もあるかなと思ってます。

ただ、現状は利上げが早まりそうな状況にあるため、しばらくは不安定な相場が続くと思いますが、ひとまずテクニカル分析的には来週はプラスの1週間になると思います。

米国債購入も結構ありますしね。

一目均衡表

続いて、一目均衡表で来週の相場を見てきたいと思います。

色分けは以下参照

赤線:基準線

青線:転換線

緑線:遅行線

薄緑線:先行スパン1

薄桃線:先行スパン2

直近の状況を見ていくと、三役逆転の状態は変わりませんが、遅行線が株価に連動して上昇傾向にあるのがわかります。

この遅行線と株価の連動を考えると31日から2日は上昇傾向を継続するように見えてますね。

その後はヨコヨコであまり大きな値動きはしなさそうです。

念の為、長期での状態に変化が無いかを見るために週足でのチャートを見てきます。

長期で見ると転換線が基準線と重なるほど近づいています。

このまま転換線が基準線を割ってくるとまたトレンドが下落方向に流れてしまうので注意が必要ですね。

ただ、遅行線が株価に連動するのは週足でのチャートでも信頼して良さそうなので、テクニカル分析的には来週はプラスで終わりそうと予想しておきます。

個人的には遅行線が雲の内部まで入ってくれることを期待しておきます。

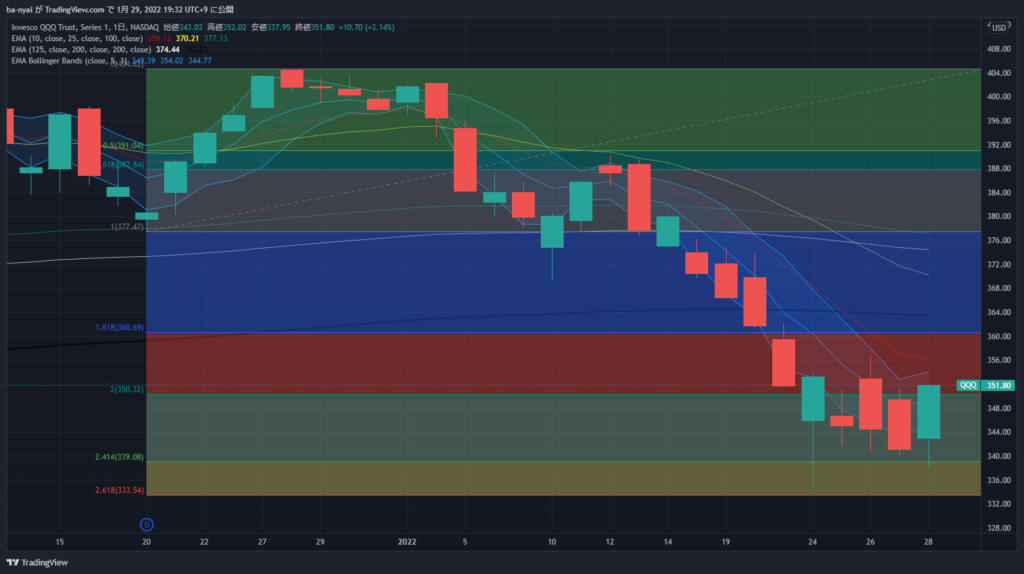

NASDAQ100

移動平均線

SP500と同じく、こちらもフィボナッチ・リトレースメントを追加で組み合わせて見ていきましょう。

例のごとく、NASDAQ100指数のかわりにQQQで確認してます。

色分けは以下参照

ボリンジャーバンド

青線:EMA(5)

移動平均線

赤線:EMA(10)

黄線:EMA(25)

緑線:EMA(100)

白線:EMA(125)

黒線:EMA(200)

直近の状況を見てみるとフィボナッチ・リトレースメントの幾つかの抵抗線のうち、下から2番めのラインから反発を開始しているので、良く効いてるように見えますね。

とはいえ、まだまだ200日線との乖離率は3%以上あって下落トレンドにあることは間違いないと思います。

ただ、ボリンジャーバンドの上限と下限は上向きにありますので、翌週自体はプラスで始まりそうな気がします。

実質金利感応度を考慮しても、現状の-0.67%を株価で考えたら14533.2ドルになるので、あと0.5%程は上がってもおかしくないですしね。

とう言うわけで、テクニカル分析的にはひとまず来週はプラスで終わりそうと予想しておきます。

ただ、200日線を割ったETFは上昇しづらいというデータがあるので、今後も200日線を上抜くまでは不安定な相場が続くでしょうね。

一目均衡表

一目均衡表を使ってNASDAQ100の来週の状況を見てきたいと思います。

色分けは以下参照

赤線:基準線

青線:転換線

緑線:遅行線

薄緑線:先行スパン1

薄桃線:先行スパン2

直近の状況ですが、こちらもSP500と同じで三役逆転の状態は変わりませんが、遅行線が株価に連動して上昇しているように見えます。

なので、週頭と2日めは上昇を続けてくれそうに見えてます。

とはいえ、それ以降はヨコヨコからの下げ基調に見えますので、長期で見るとどうなっているかを確認していきたいと思います。

週足でのチャートを見てみると、とうとう転換線が基準線を割り始めていました。

遅行線に続き転換線も基準線を割り初めてるので、非常に危険な状態と言えます。

まあここから転換線が盛り返してくれれば良いんですが、遅行線の状態を見てもしばらくは不安定な状態が続きそうです。

ただ、来週は遅行線的に見てもちょいプラスくらいで終わりそうなので、ひとまずプラスの1週間になると予想しておきます。

今後の課題

・予想の記録をつけて相場観を養う

・エントリーのタイミングや決済のタイミングを見つけられるようになる

・色んなテクニカル指標を使って、高精度な予想を立てられるようになっていく

皆様のオススメのテクニカル指標がありましたら、教えていただけると嬉しいです!

コメント