どうも、こんにちは!

底辺エンジニアのばーにゃいです!

【追記:2021年11月24日】暴落時の大底予知ルールについて追記いたしました。

この記事の目的

まず初めに断っておきたい事は本記事は暴落煽りの類の記事ではないです。

単純に投資初心者のくせにレバレッジ商品を保有している自分のために、株価下落をある程度予想できるようになったり、暴落時の対応策についてをまとめておきたくて本記事を作成してます。

暴落の原因を歴史から学ぶ

株式投資は過去のデータから分析することが王道ですよね?

というわけで、過去に起きた暴落の背景を把握することで、将来起きるであろう暴落を事前に察知できるようになれたら良いなと思ったのでまとめてみました。

また、これから確認する暴落の歴史はS&P500指数と呼ばれる、世界経済の中心であるアメリカの代表的な株価指数の歴史になります。

それでは過去の大暴落を振り返っていきましょう!!

ウォール街大暴落

ウォール街大暴落とは1929年に起きた株価大暴落で、最大-86%という凄まじい下落を起こしました。

背景

第一次世界大戦後のアメリカは狂騒の20年代と称される程に著しい経済成長が起きていました。

その好景気を背景に1920年代後半からは株投資がブームとなり、急速に株価を伸ばしていったのですが、当時としては異例の1,290万株という膨大な株の売り取引がなされたため、株価の下落が起こり、さらなる下落が起こる前にと売りが売りを呼ぶパニック状態が起きてしまったのです。

ブラックマンデー

ブラックマンデーとは1987年に起きた株価大暴落で、最大-34%もの下落を起こしました。

背景

当時のアメリカは1979年に起きた第2次オイルショックの影響で、不景気の中でも物価が上昇する、いわゆるスタグフレーションと呼ばれる状態となっていました。

その状況を脱すべく、当時の大統領であるロナルド・レーガンが考えた経済政策を実施。

その結果スタグフレーションからは脱却できましたが、反動に大量の国債発行と金利の高騰を招き、財政赤字やドル高からの貿易赤字が膨らむ状態になってしまいました。

そこで、1985年のプラザ合意によってドル安へと誘導・貿易赤字の改善をしようとしましたが、今度はドル安が行き過ぎてしまい状況が悪化。

行き過ぎたドル安を止めようと1987年にルーブル合意を発表しましたが、各国の協調が十分ではなかったため、ドル安に歯止めをかけることに失敗してしまいました。

このような世界情勢や先行きの不透明さから、投資家心理が悪化し、多くの投資家が金などの資産へ移動させようとした動きが加速したため、下落が起きてしまったのです。

また、当時普及していた自動売買プログラムが自動的に損切りが行われる仕様となっていたため、売りが売りを呼ぶ状態に発展してしまうのでした。

ITバブル+9.11同時多発テロ

ITバブル+9.11同時多発テロとは2000年に起きた株価大暴落で、最大-46%もの下落を起こしました。

背景

今でこそ一般的になったe-コマース(電子商取引)ですが、当時はインターネット上でのショッピングは不可能だと言われていました。

しかし、1990年代末期ではIT技術の進歩からe-コマースの可能性が現実化し、新しいビジネスモデルの期待感から多くの投資家がIT関連企業に投資を行うようになります。

また、当時のアメリカは低金利政策が行われていたので資金を調達しやく、実体の伴わないITベンチャーも多く設立されるようになっていきました。

ますますの加熱を見せていたIT関連企業ですが、2000年初頭の金利上昇を契機に多くのITベンチャーが失速・破綻をしてくことになり、今までの投資熱が冷めて株価の急落がおきてしまいます。

株価の急落が見られると、多くの投資家は損をしてなるものかと、売りが売りを呼ぶ状態となり、バブルの崩壊が始まりまりました。

また、更に追い打ちをかけるかのうように2001年9月、同時多発テロが起こったことで、アメリカは深刻な不況へと突入するのです。

リーマンショック

リーマンショックとは2007年に起きた株価大暴落で、最大-56%もの下落を起こしました。

背景

当時のアメリカではサブプライムローンと呼ばれる低所得者向けの住宅ローンが流行していました。

また、住宅需要の増加により2005、6年のアメリカでは住宅価格が高騰していたので、支払不能になっても住宅を転売すれば利益が出るので問題ないと考えてる人が多くいました。

ところが、2007年から住宅価格が下がり始めたことで、転売による支払いを考えていた人たちの返済が難しくなり、ローンが焦げ付きだしたのです。

大手証券会社であるリーマンブラザーズ社は貸したお金を返してもらえない事で経営悪化し、2008年9月に破綻。関連する銀行などにも多大な影響を与えました。

このような大手金融機関の経営危機を招いた問題から、投資家の不安心理は一気に高まり、株価の暴落へとつながったのです。

コロナショック

コロナショックとは2020年に起きた株価大暴落で、最大-34%もの下落を起こしました。

背景

2020年の2月頃から新型コロナウイルスが世界的に流行をし始めました。

ロックダウン(都市封鎖)や営業自粛などの感染防止策により、企業の業績が悪化することは明白です。

また、未知のウィルスであったので、ワクチン開発も思うように進まず、どの程度この状況が続き経済に影響を及ぼすのか判断できませんでした。

そのような世界情勢なので、多くの投資家がリスクを回避しようと動き、株などのリスクの高い資産は売却され、暴落へとつながっていきました。

暴落の共通点

過去に起きた金融危機で共通していると感じたのは、多くの投資家が損をする前にリスクの高い資産を売却し、現金や金などの資産に移動したいと感じるような出来事が起きているということ。

それがきっかけで下落を始めると売りが売りを呼ぶパニック状態となって大暴落に至っていると感じました。

多くの投資家が株式を売りたいと感じてるサインとは?

過去の歴史から暴落時には多くの投資家がパニック状態になり、リスクの高い株式を売りたいと感じてると想像することができましたが、それではそんな状態を事前に察知するのはどうしたら良いのでしょうか?

というわけで、多くの投資家がリスクオフに動きそうな状態を察知するための指標を探してきました。

スキュー指数

スキュー指数とは、米シカゴ・オプション取引所(CBOE)がS&P500指数を対象とするオプション取引を元に市場のゆがみ(skew=スキュー)を算出して数値化したリスク指数です。

この指数の算出方法はとても複雑で解説をすることが難しいのですが、つまりはこの指数が上昇するということは、発生確率は低いが下落を予想している市場の参加者が増えているということになります。

ただ、高水準な値をつけても直ぐに急落するというわけではなく、1~3ヶ月の時間をおいてから下落を始める傾向にあるようです。

ゴールドシルバーレシオ(GSR)

ゴールドシルバーレシオ(GSR)とは、1オンスの金を買うのに必要な銀の量を表した指標で、過去のデータからは通常30~70倍の間で推移しているそうです。

この指標で倍率が高くなるということは金の価格が上昇している事を意味するので、市場がリスクオフに動いていると考えることができます。

つまり、過去のデータから考えると70倍を超えると市場のリスクオフが加速していき、株価の調整が起きるのではと予測することができます。

ただ、近年では金融緩和等の影響により金の価格が上昇していて、平時でも高倍率となっている点を考えると、

リーマンショック時の84倍やコロナショック時の118倍並の水準に達した時に深刻な金融危機が起こるのではないかと思います。

ばーにゃい式暴落予知

ばーにゃいは底辺エンジニアだし、時勢の読めぬ愚か者の上、米国市場が開いている間はぐっすり眠っているので、何か明確なルールを決めて暴落するかも?

レベルでも予知できたら良いなと思ったので、自分なりの暴落予知ルールを考えてみました。

重大な懸念点※必読推奨

暴落予知ルールを考えたのは良いですが、ばーにゃいが愛用しているチャート表示サイトの「TradingView」ではスキュー指数の表示が2011年の11月24日からしか無いので、圧倒的なデータ不足となっております。

でも、GSRの値は近年の値とリーマンショックとかの時代とでは水準が違うし、データは直近の暴落であるコロナショックだけでもええかの精神でやっておりますので、その点をご承知おきください。

※流石にデータが1つだけじゃ寂しいのでクリスマス暴落と呼ばれるのもおまけでデータを使用したいと思います。

[使用した暴落のデータ]

2018年12月に起きたクリスマス暴落と呼ばれるもの(下げ幅:約19%)

2020年2月に起きたコロナショック(下げ幅:約34%)

暴落予知ルール

さて本題の暴落予知ルールですが、いたってシンプルで

終値でGSRが84以上かつスキュー指数が150以上となった日

を満たした日にサイン点灯となります。

上記の条件を満たした日から1~3ヶ月以内で大幅な下落が起こるとばーにゃいは考えています。

それでは、実際にコロナショック時などではどうなっていたかを見ていきましょう。

下の画像はコロナショック時のチャート表示になります。

画像からも分かるように、順調に株価を成長させているように見えたS&P500指数ですが、2020年の2月20日から下がり始めています。

続いて、コロナショック前後のスキュー指数とGSRを表示した画像がこちらです。

ほとんどの期間でGSRは84以上を維持していますが、スキュー指数は150を下回っています。

この期間は先程の画像からも分かるように順調に株価を成長させていました。

ところが2019年12月6日あたりからスキュー指数が上昇していき、19日に今回のルール条件を満たしました。

ルール条件を満たした12月19日から1~3ヶ月となると、1月19日から3月19日の期間になります。

一番最初の画像を見返してみてください、コロナショックのタイミングと重なっていますね!

続いて、クリスマス暴落時の場合はどうかを見ていきます。

徐々に株価を伸ばしているところ、10月の5日あたりから下落を始めているのが分かりますね。

それではこの時のスキュー指数とGSRはどうだったのでしょうか?

8月13日にスキュー指数が160弱と異常値レベルの高水準に達しています。

ルール条件にはマッチしてはいないものの、1~3ヶ月以内に調整が起こりそうな雰囲気です。

また、その後も一般的に高水準と判断される140以上を維持しているので、GSRでリスクオフにの流れが見えたらヤバそうだなと考えていたら9月の13日に今回のルール条件を満たしました。

スキュー指数で160弱の異常値をつけた約2ヶ月後に下落が始まり、ルール条件を満たした9月13日から3ヶ月後の12月13日から下落スピードが加速していることを考えると、バッチリと暴落予知はできているのではないかと思います。

実際に大暴落が起きた時にどうしたら良いのか?

短期取引を目的にしている場合は、前述のばーにゃい式暴落予知にてサインが出た時に売却をしてしまっても良いと思いますが、つみたてNISAやiDeCoで購入している銘柄等の長期での保有を考えている銘柄についてはどうするべきかを考えてみました。

長期保有銘柄の対応策

つみたてNISAなどで長期保有を前提で考えている銘柄は暴落時になるべく大底となるタイミングで大量購入できたら最強だと、初心者でもわかる真理にたどり着いたばーにゃいです。

なので、ばーにゃいは暴落時には、つみたてNISAなどの購入を一旦ストップさせて、大底を見極めて一括投資しちゃおうと考えてます。

つみたてNISAの場合は非課税枠が1年に40万までしかないですが、年の最後ギリギリまで粘ったとしても、ボーナス月設定をすることで、最後の月で非課税投資枠40万円を使い切ることができるはずです。

ばーにゃい式大底予知

いやいや、対応策として大底で買い増しを行うのが最強って言うのは簡単だけど、そもそも、「大底を見極めるにはどうしたら良いんだよ!」と怒号が飛んできそうなので、暴落時の大底を見極めるにはどうしたら良いのかテクニカル分析を用いて考えてみました。

達成目標

言い訳のようになりますが、最大ドローダウンを見極めるにはプロでも難しいことだと思います。

なので、ばーにゃいの目標としては最大ドローダウンの8割の位置を特定できるように頑張りました。

コロナショックを例に出しますと、最大ドローダウンが34%になりますので、その8割に当たる27%以上の下落タイミングでサインが出ることを目標としてます。

大底予知ルール

1.チャート表示を週足ローソク足チャートにする。

※ウォール街大暴落だけラインチャートとなっていますが、昔すぎるのかTradingViewで表示しようとするとバグるのでラインチャートとなっています。

2.下落初めの株価が1年前の株価からどれくらい上昇しているかを確認する。

・上昇率が+30%以上の場合は期間50、2σ(偏差)のボリンジャーバンドと期間14のRSIを表示する。→以降はルートAと呼ぶ

・上昇率が+30%未満の場合は期間50、3σ(偏差)のボリンジャーバンドと期間14のRSIを表示する。 →以降はルートBと呼ぶ

ルートA

ボリンジャーバンドの-2σを実体が突き抜けかつRSIが25以下の週

→上記を満たしたら大底と判断

ルートB

ボリンジャーバンドの-3σを実体が突き抜けかつRSIが22以下の週

→上記を満たしたら大底と判断

以上が暴落時の大底予知ルールになります。

それでは過去の暴落時に上記ルールを当てはめたらどうなるかを見ていきたいと思います。

歴代暴落に大底予知ルールを当てはめてみた

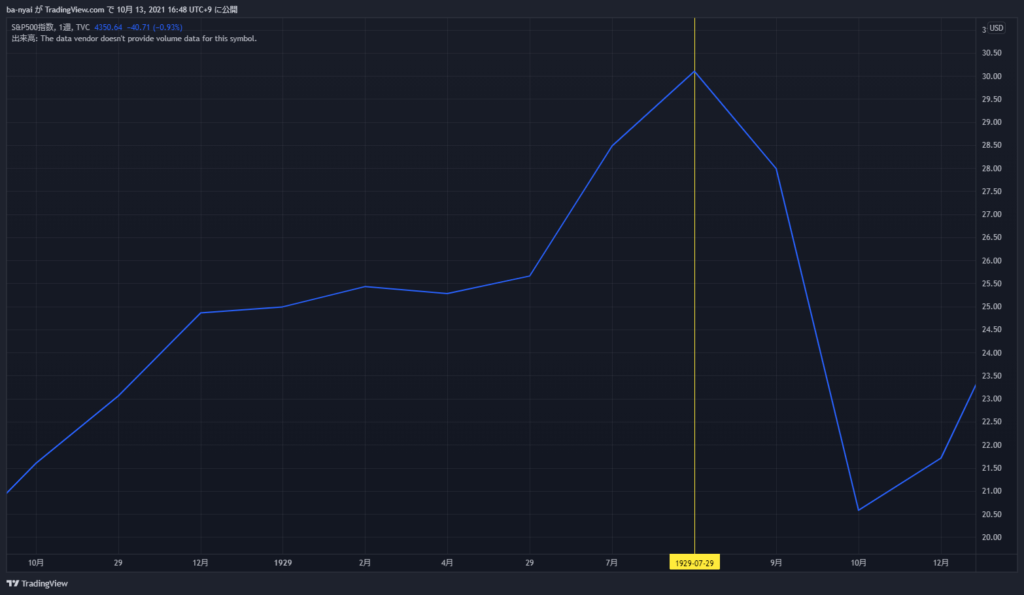

ウォール街大暴落

まず、週足チャート表示にて当時の様子を見てみます。

ぐんぐんと成長させていた株価ですが、1929年7月29日を境にガクッと下げているのがわかりますね。

それでは順番にルールを当てはめていきましょう。

まず下落初めを7月29日とし、一年前からの上昇率を見ていきます。

上昇率はなんと52%!凄まじい上昇率ですねw

ルールに照らし合わせますと上昇率が30%以上なので、ルートAの期間50、2σのボリンジャーバンドとRSIを使用していきたいと思います。

1932年5月30日にボリンジャーバンド-2σを突き抜けていますね。

またRSIも25以下と2つの条件が重なってますのでこの日を大底と判断します。

画像を見れば一目瞭然ですが、大底予知のサイン点灯した日が完全にドンピシャ大底を捉えています。

ブラックマンデー

週足チャート表示にて当時の様子を見てみます。

大きく成長していた株価が1987年8月17日に高値をつけてから停滞気味になり、9月28日を堺にガクッと下げています。

それではルールに当てはめていくため、下落日を9月28日として上昇率を見ていきます。

上昇率は約40%とすごい上昇率です。

ブラックマンデー時も上昇率が30%以上なので、ルートAのテクニカル指標を使用していきたいと思います。

1987年11月30日に-2σを実体がブレイクかつRSIが25以下になっているのが確認できるので、この日を大底と判断します。

その後のチャートをみても上昇しかしていないので、バッチリ大底を捉えることができました。

ITバブル+9.11同時多発テロ

まずは週足チャート表示にて当時の様子を見てみます。

非常に力強く成長していた株価ですが、2000年8月28を堺に下落を初めてます。

それではルールに当てはめていくため、下落日を8月28日として上昇率を見ていきます。

当時の様子画像では最大下落時も乗せたくてレンジを広めにとったことで非常に力強い成長に見えてましたが、下落前一年間では金利上昇もあり、約12%と言うほど成長してませんでした。(それでも普通に考えたらかなり良い成績ですが)

それでは上昇率が30%未満なので、ルートBのテクニカル指標を使用していきたいと思います。

2001年の9月17日に-3σをブレイクしていますが、RSIが23とルートBの条件は満たしませんでした。

次に-3σをブレイクしたのが、2002年の7月15日でRSIも22以下とルートBの条件を満たしたので、この日を大底と判断します。

今回は条件を満たした日が最大下落時を捉えることが出来ませんでしたが、実際の最大下落時である赤い垂直線との価格差は約5.5%なので、十分に目標を達成しています。

リーマンショック

例のごとくまずは週足チャート表示にて当時の様子を見てみます。

2007年から住宅価格が下がり始めるのですが、週足チャートで確認してみると、まあまあ成長しているように見えますね。

ただ、2007年10月8日を堺にものすごい勢いで下落を初めてます。

それではルールに当てはめていくため、下落日を10月8日として上昇率を見ていきます。

リーマンショック前一年間での上昇率は約14%で普通に考えたら良い成績を出してます。

それでは上昇率が30%未満なので、ルートBのテクニカル指標を使用していきたいと思います。

2008年の10月6日に条件を満たしているため、ルール上この日を大底と判断しました。

ただ、実際に大底となったのは2009年の3月2日で、価格差は24%もズレています。

リーマンショックの最大下落は-56%なので、価格差を11.2%以内に収めたかったところです。

最大下落から約57%の位置でのサイン点灯になるので、ここから後43%も下落すると考えたら、まったく底を捉えられてないので残念です。

コロナショック

最後のコロナショックもまずは週足チャート表示にて当時の様子を見てみます。

こうして画像にしてみると下落の勢いが凄まじいですねw

それでは下落初めを2020年の2月18日で上昇率を見ていきます。

コロナショック前一年間での上昇率は約20%とかなり良い成績を出してます。

それでは上昇率が30%未満なので、ルートBのテクニカル指標を使用していきたいと思います。

2020年3月16日に-3σをブレイクかつRSIが22以下になっているのが確認できるので、この日を大底と判断します。

その後のチャートをみても上昇しかしていないので、バッチリ大底を捉えることができました。

ルールを適用させてみた感想と懸念点や気に入らない点※改善案など大募集!

過去の大暴落時において、ルールを適用すればだいたいは大底を捉えられたのでは無いかと思うのですが、リーマンショック時だけは全然ダメでした。

何故、リーマンショック時にはこのルールが通用しないのか、色々と勉強していく過程で見つけられたら良いなと思います。

こういった理由でダメなんじゃないですか?みたいなコメントも大々大募集なのでよろしくお願いいたします!!

また懸念点としては、上昇率によるルートの振り分け方に足りないデータが有ることです。

コロナショックの上昇率は約20%でブラックマンデーの上昇率が約40%と、この範囲内の上昇率での大暴落がデータとしてないため、現状の境目としてコロナショックとブラックマンデーの中間点を使用しているのですが、ルートAとBの振り分けかたが中間点をとるってのは安直すぎるかなと悩んでたりします。

また、ばーにゃい的に何だか綺麗じゃなくて気に入らない点があるんです。

それは、ルートAとルートBでRSIの数値が違うことです。

正直、ルートAの方は-2σをブレイクした時点がほぼほぼ大底となっているので、RSIを使用しなくても別に良いのかなって考えてます。

ただ、過去のデータから見るとRSIが25以下なので一応厳しめのルールにしただけです。

問題はルートBの方で意外と-3σをブレイクするタイミングが多々あるんですよね。

なので、だましを減らすために過去のデータからRSIを22以下としましたが、

ルートAとルートBでRSIの数値が違うと何だか気持ち悪いんですよねー。

なので、こういう改善方法あるよ!とかありましたらコメント貰えると嬉しいです!!!!

大底予知ルールについて追記(2021年11月24日)

上記ルールは過去の金融危機時に当てはめたら効果があるように見えています。

ただ、今後起きる暴落時にも通用するかは分からないのですよね?

欲を言えば最大ドローダウン時にピンポイントで一括での投資を行いたいものですが、上記ルールだと下落幅が20%未満の調整にしては結構下がったなみたいな暴落には対応できないことがあると思います。

例を出すと、ばーにゃい式暴落予知で出てきたクリスマス暴落などがそうです。

クリスマス暴落は最大ドローダウンが19%なので、元の水準に戻りそうになったら止めてた積立を戻すなどをすれば良さそうですが、どうせなら下落幅が10%-20%の場合でも大底を捉える手段がほしいです。

そのため、今後の課題として、下落幅が10%-20%の場合でも大底を捉えることが可能なテクニカル手法を模索していく、もしくは、下落幅が10%-20%の場合は暴落予知のシグナルが出ないようにする方法などを模索していきたいと思います。

色々と検討していますが、中々達成が難しい内容になるのでアドバイスなどをいただけたら幸いです!!

今後大暴落を起こす可能性がある因子

今までの内容だと暴落が起きる可能性などをテクニカル的に考えてるし、最初の歴史の振り返り必要?

みたいな辛辣な言葉が来そうですが、やはりいちばん重要なのは世界情勢を調べて、予め大暴落が起きそうな要因が無いかを分析することだと、ばーにゃいは思っています。

なので、今後大暴落が起こしそうな因子についてを調べてきました。

中国の電力不足+スタグフレーション+原油高

現在中国は大雨の影響で炭鉱60カ所が操業を停止している状態にあります。

また、今まではオーストラリアから安く石炭を輸入してたようなのですが、関係悪化によりそれもできない状態なので石炭価格が高騰し、石炭を燃料にした発電ができず電力不足が深刻化しています。

電力が不足すると何が困るかと言うと、中国の工場がストップしてしまうことが何よりもヤバいです。

なぜなら、世界中の企業が中国に工場を持っているので、世界中のあらゆるもので品薄状態になり、インフレーションが加速すると思うからです。

また、今後長期に渡って原油が高くなる傾向にあるらしいです。(ジム・クレイマーが言ってました。)

そうなると、中国以外の工場での製造コストも高くなり、どんどんインフレが進んでいってしまいます。

ばーにゃい的にはもうすでに米国ではインフレが進んでいるように見えているので不安になってます。

コロナがまだ完全に収束しきっていなくて景気停滞している状態で原油高からのインフレ、つまりは原油高+スタグフレーションという構図はブラックマンデーのものとだいぶ近い印象です。

中国の不動産バブル崩壊

またまた中国関連ですが、現在、恒大集団を始めとした多くの中国不動産会社が経営難にあります。

話によると恒大集団は世界最大の債務を抱えているそうで、ここが破綻したら連鎖的に中国の会社が傾き、確実に金融危機が起こるものと考えます。

恒大集団は年内中に何回も社債の利払い期日があるので、破綻は確定シナリオでは無いかと感じてます。

持ちこたえる可能性があるとしたら中国政府が手助けをすれば分からなくなりますが、それなら最初から不動産の締め付けとかしない気がするんですよね

不動産バブルの崩壊と言えばリーマンショックですが、今回の舞台は中国なので、どこまで米国に影響を与えてくるかが注目となっています。

とりあえずは恒大集団が破綻したら連鎖的に中国の会社が傾き中国で金融危機が起こることは確実なので、それが米国まで波及しないことを祈るばかりです。

アメリカの量的緩和の縮小(テーパリング)

量的緩和の縮小というのは、量的緩和策で増やしていた国債などの買い入れ額を徐々に減らしていくことを言います。

そうなると量的緩和によって下げられていた金利も引き上げられるはずなので、ほんならリスクの高い株式じゃなくて債権移るわ!となってしまうそうです。

一部の投資家達がこの動きをしだすことで多くの投資家達も利益確定に走り出したら、市場は混乱してしまうかも知れないですね。

長期金利が上昇する局面では高PERのグロース株ほど売られる傾向にあるらしいので、レバナスなどを保有しているので、ばーにゃいは気をつけたいと思います。

第2、第3のアルケゴス問題

アルケゴス問題と言うのは、超大金持ちの資産運用係、いわゆるファミリーオフィスである「アルケゴス・キャピタル・マネジメント」が破綻した為に起きた、世界中の金融機関で損失1兆円以上をだした問題のことです。

ファミリーオフィスは資産を後の世代に継承し、一族が永続的に繁栄できるよう運営するのが目的で、手堅い運用を行うのが普通らしいのですが、情報開示などの規制がゆるいこともあり、ヘッドファンド上がりのマネージャーが過剰にレバレッジをかけて運用しているファミリーオフィスが増えているんだそうです。

今回のアルケゴス問題時はアルケゴス保有の株式を大量売却を行いましたが、市場への影響は限定的でした。

ただ、第2、第3のアルケゴスが現れ、大富豪が保有している大量の株式売却が起きたらどうなってしまうのでしょうか、過去の歴史から考えると、ウォール街大暴落のような金融危機が起きてもおかしくないように思えます。

まあそんな事が起きないように規制強化の見直しが入るみたいなので、今後のアメリカくんに期待です!

コメント