こんにちは!

底辺エンジニアのばーにゃいです!

どうも、ばーにゃいです!

今週はCPIショック再び起きてしまいましたね…

これだと更に金利を上げないといけないのかな?

兎にも角にも、今週も勉強して正確な予想ができるように頑張っていこうと思います!

それでは来週のSP500やNASDAQ100の相場予想やっていきやす!

移動平均線+ボリンジャーバンド+フィボナッチ・リトレースメント+出来高+3/10オシレーターと一目均衡表を使用して来週と相場を予想してますので、使い方などに間違いがあったら指摘いただけると嬉しいです!

今週の振り返り

ファンダメンタルズ的観点

今週はCPIショック再びということで、大幅に下落してしまいましたね。

9月は相場が急変することがあるらしいので、これから先の値動きが怖いですw

ひとまずは今週気になったトピックスを振り返って行こうと思います!

ばーにゃいが注目だと感じたトピックは下記の4つです。

・家賃上昇の高止まりにより8月CPIが予想上ブレ。しかも欧州のエネルギー不足が波及してアメリカもさらなるインフレが加速する?

・各所でFEDターミナルレートの最大値上昇予想。

・フェデックスCEOが世界はリセッションに向かってる発言。

・ミシガン大学発表の1年先や5-10年先の期待インフレ率は低下。

それでは一つづつ、内容を確認していきましょう!

家賃上昇の高止まりにより8月CPIが予想上ブレ。しかも欧州のエネルギー不足が波及してアメリカもさらなるインフレが加速する?

今週一番の出来事といえば、CPIショックの再来ですねw

先月からCPIの値は下落傾向にありましたが、粘着性がある家賃の上昇が響いてCPIの値が予想を上ブレる事態となりました。

ここで注目なのが、家賃上昇はわかりきってましたが、天然ガスが上昇を始めてるんですよね

しかも天然ガスはこれから冬になるにつれてヨーロッパを中心に確実に不足していくだろうし、さらにそれが食糧危機につながるとするなら、天然ガスや天然ガスの代替品となる原油のエネルギー全体に加えて食品関連も急騰する可能性があるので、年末付近はCPI数値がさらに悪化している可能性が高いのが怖いですね。

各所でFEDターミナルレートの最大値上昇予想。

9月FOMCを前にして色んな場所でターミナルレートの最大値上昇予想が出てきましたね。

こうなると注目なのが、今年の年末までにどの程度ターミナルレートを上げる予定なのかですね。

4%以上を目標とした場合は現状の市場予想よりも多い利上げを行う必要が出てくるので、また一波乱起きるかもしれません。

フェデックスCEOが世界はリセッションに向かってる発言。

世界経済の先行指標として有名な物流大手のフェデックスCEOが「世界はリセッションに向かっている」と発言しました。

というのも、この前だした決算でEPSが市場予想の半分しか達成できなかったからなんですね。

リーマンショック時にもフェデックスのEPS予想はアメリカ市場全体よりも半年も早く急減していたとのことで、これから本格的なリセッションが訪れることになりそうです。

フェデックス:

— Gold River (@Goldriver2020) September 17, 2022

6~8月:

最後の数週間に配送量が世界中で低迷した

9~11月:

EPS:2.75㌦ 市予5.49㌦の半分

CEO:

コロナで停止していた中国の工場が再開すれば

出荷が増えると思ったが実際は減少した

先行性:

リーマン危機時の景気後退でもFDXの

EPS予想の急減は米株全体より半年早かった

ミシガン大学発表の1年先や5-10年先の期待インフレ率は低下。

最後のトピックスですが、今月のCPIとミシガン大学発表の期待インフレ率が判明したので、「20の法則」の状況を確認してみたいと思います。

それでは現在はどうなっているかというと、

CPI:8.3%

SP500実績PER:21.49(9月16日の実績PER)

合計値:29.79

合計値が29.79となっていて、20の法則的にはかなり割高感ある状態と言えます。

そもそもSP500の過去平均PERは17.2倍らしいので、PERだけで見てもまだ割高感がある状態です。

割高感を払拭するにはこの数値を20に近づける必要があるわけですが、ミシガン大学が発表している1年先の期待インフレ率は4.6%とまだまだ高い水準にあるのを予想しているので、SP500の実績PERを下げるしかない状態なわけです。

仮に1年先の期待インフレ率を市場が織り込んでいると仮定して価格に反映させようとすると、

PER:20-4.6=15.4倍

EPS:221.59(9月16日の実績EPS使用)

理論株価:15.4*221.59=3412.48ドル

となってしまい、現在株価(3873.32ドル)から約13%も下がる見込みのようです。

先月から比べたらだいぶ下げ幅は少なくありましたね。

とはいえ、まだまだ下げ幅はでかいので、大負けに負けて、CPI+実績PERの合計値である29.79と20の中間まで行ったときに底をつけると仮定して、合計値24.895での値を見てみると

PER:24.895-4.6=20.295倍

EPS:221.59(9月16日の実績EPS使用)

理論株価:20.295*221.59=4497.16905ドル

となり、だいぶ上昇してないとおかしくなーーい?な値になってます。

これは先月に比べて実績EPSが高すぎるからですね。

EPSを先月にも使用した188.14で計算すると

理論株価:20.295*188.14=3818.3013ドル

とほぼ現在値に近い価格となりました。

うーーん、これはやっぱりCPI+実績PERと20の中間地点でEPSが188ドルくらいを使用したときが意識されてるのかな?

これからの決算シーズンでEPSが軒並み悪かったりしたら更に下落をしそうですね。

緑の水平線:6月の結果

黄色水平線:7月の結果

青色水平線:8月の結果

赤色水平線:9月の結果(EPS:221.59使用)

白色水平線:9月の結果(EPS:188.14使用)

ばーにゃい式大底確認のテクニカル分析

既に大底のシグナルは出てましたが、状況に変わりないかテクニカル分析をチェックしていきたいと思います。

今週は陰線で終わりました。

シグナル点灯からは安値更新などないので、きちんと大底を捉えてる状況が続いてます。

-DIとADXで組まれているゴールデンクロスも微妙に解消されてる…?な状況ですが、現状は売り圧力が強そうに見えるので、またゴールデンクロスを組んでしまいそうです。

とは言え現状はシグナルが機能しているので良かったです。

引き続きシグナルが機能を続けてくれるか監視していきたいですね。

炭鉱のカナリア(HYG)のテクニカル分析

今週も調整局面・ベアマーケット時なので炭鉱のカナリアであるHYGのテクニカル分析もしていきたいと思います。

※MACDから3/10オシレーターに変更(MACDの期間を3:10:16にしたもの)

HYGの状況を見てみると、月曜から木曜日にかけて大幅に下げていますが、金曜日は大陽線とかなりの買い圧力が強そうな状態です。

3/10オシレーターやRSI、EMA的には売りシグナルしか出ていませんが、金曜日のプライスアクション的には一時的かもしれないですが、上昇をするかもしれないですね。

そうなった場合、3/10オシレーターはゴールデンクロス目前だし、RSIも移動平均線を突き抜けてそれがサポートラインとなるかもしれないので、月曜日も上昇で続けてくれるかが注目です。

SP500

先週のSP500は1週間でみると-5.17%の下落です。

移動平均線+αでは、買いシグナルと売りシグナルが半々で出ていて、何とも言えない状況ではありますが、月曜日・火曜日あたりは下落基調で進みそうな雰囲気で、ひとまずは黄水平線(5月ブルトラップ高値)や25日EMAを超えることができれば週を通してプラス、逆にこのラインに負けてしまったら週を通してマイナスと予想予想としてとしてました。

これは辛く見積もったら予想をはずしたで良いかな。

月曜日か火曜日には下落が来るとは思っていたのですが、黄水平線(5月ブルトラップ高値)や25日EMAを超えた後はここがサポートラインとなってくれると思ってましたが、CPIショックが予想以上にデカくて大幅に下げてしまいました。

現状はファンダ面で大幅に崩れてしまうのはわかっていたのに、今回のCPIも安易に通過してくれるだろうと思ってたのが良くないですね。

一目均衡表では、来週の予想としては日足・週足でのローソク足パターンが買い圧力がつようそうに見えているので、基本的にはプラスとなりそうなので、黃水平線(5月高値のブルトラップ)よりも上で推移してくれれば週を通してプラスで、負けて下落してしまったら週を通してマイナスとしていました。

こちらは結果としては予想できてます。

月曜日は黃水平線(5月高値のブルトラップ)よりも上で推移してくれていましたが、火曜日のCPIショックが響いて黃水平線(5月高値のブルトラップ)より下で推移して週を通してマイナスになってしまいましたね。

NASDAQ100

続いて先週のNASDAQ100の動きですが、1週間で-5.79%の下落です。

移動平均線+αでは来週の予想としては買いシグナルと売りシグナルが半々で出ていて、何とも言えない状況ではありますが、月曜日・火曜日あたりは下落基調で進みそうな雰囲気なので、ひとまずは25日EMAを超えることができれば週を通してプラスと予想、逆にこのラインに負けてしまったら週を通してマイナスと予想してました。

これも現状のファンダ面の影響の強さを考慮できてませんでした。

月曜日に25日EMAを上抜けていますが、火曜日に大きな経済指標であるCPIがあることはわかっていたので、ちゃんと25日EMAよりも上で推移できればなどと予想する必要がありましたね。

一目均衡表では、来週の予想としては日足・週足でのローソク足パターンが買い圧力がつようそうに見えているので、基本的にはプラスとなりそうなので、週半ばあたりで青水平線(5月ブルトラップ高値)を試しに行くと思われますが、それを上にブレイクしてくれたら週を通してプラスで、負けて下落してしまったら週を通してマイナスしてました。

こちらはまあまあ良い感じの予想な気がします。

ただ、青水平線(5月ブルトラップ高値)の試しはおもったよりも早くて月曜日に試して微妙にブレイクしてはいますが、結局火曜日には負けて下落しているので、まあ及第点って感じの予想です。

米国債10年利回りについて

米国債10年利回りは現在3.451%で1週間で+4.13%の上昇です。

5週間続けての陽線ですね。

年末までに4%程度に上る可能性があるので、株価にとってはとても悪い状況です。

SP500のイールドスプレッドについて(米国実質金利使用)

米国実質金利とSP500の株式益利回りのそれぞれ現在は以下のようになってます。

米国実質金利:1.07%

SP500株式益利回り:5.72%

そのため現在のSP500のイールドスプレッドは4.65%(5.72-(1.07))になります。

なので、現状だと100/4.65%=PER21.50倍ぐらいの価格が目安になるのかなと考えてます。

※直近のゴールドマン・サックス予想だとEPSが226ドルにみたいなので226ドルを使用します。

2022年末EPS予想が226ドルなので

株価に直すと226ドル×21.50倍=4859.00ドル

現在株価との乖離率は4859.0/3873.32=1.2544793613747378

で-25%程ですが、実質金利は上昇傾向なので難しいところです。

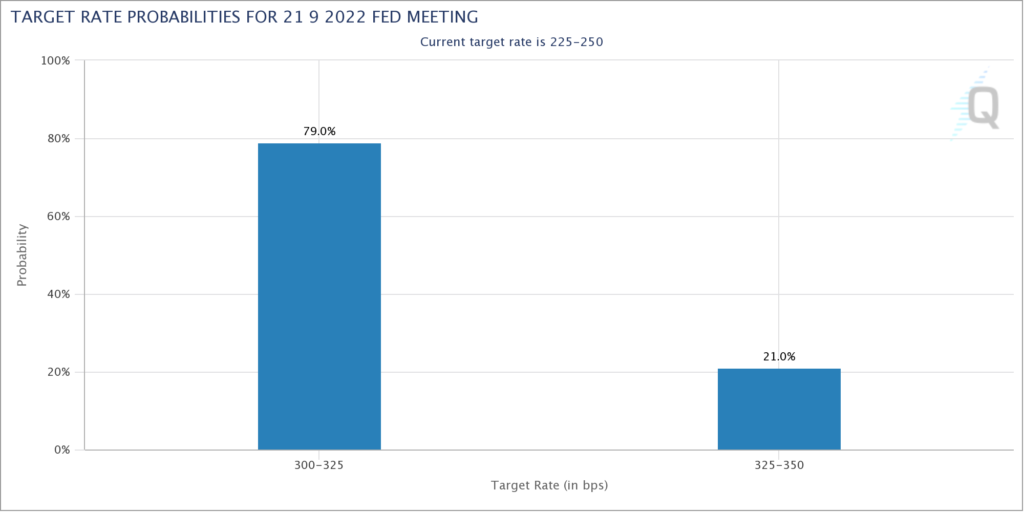

次回FOMCでの金利発表予想

現状の9月利上げ予想の状況ですが、少なくとも0.75%の利上げ予想が100%の状態です。

コアCPIが予想上ブレしていたので1%も無くはない感じになってます。

ターミナルレートをどの程度上げる予定に変わるかで9月FOMCの利上げも変わってくると思いますのでやはり、9月は波乱になりそうですね。

来週の重要なイベント

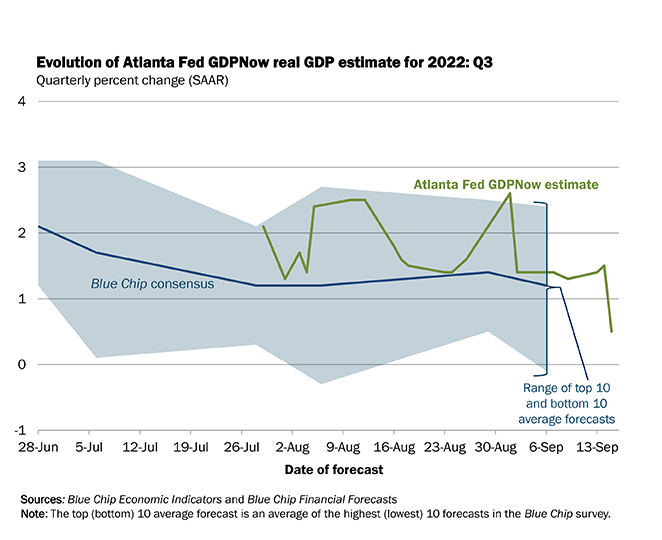

9月20日:GDPナウ 最新値発表

現状、2022年の第3四半期の米国GDP成長率が0.5%と推定されています。

めちゃくちゃ下落しているんですが大丈夫ですかね?w

第2四半期では誤差0.3%ほどで精度の高い結果を出していますので、第3Qも要注目ですね。

9月21日:9月FOMC パウエル議長会見

今回の注目点といえば、年末までにどの程度ターミナルレートを上げる予定なのかが重要そうですね。

その結果によっては9月の1%の利上げもありえそうです。

個人的には粘着性のある家賃や賃金上昇にはこちらも長期に渡る利上げで対抗しないといけなそうなので、0.75%の利上げになるんじゃないかなと思います。

んーでも、正直リセッションは確定的だからもっとドカンと利上げしても良いのかな?

SP500

移動平均線+ボリンジャーバンド+フィボナッチリトレースメント+出来高+3/10オシレーター

今週もEMAの125、200日線を外して、3/10オシレーターを起用していこうと思います。

理由としては毎週の動向を確認してるだけなのに、長期の移動平均線は必要無いんじゃないかな?と思ったからです。

そのまえに、3/10オシレーターってなんだよ?って方は、プロトレーダーである鎌田さんの動画で詳しく解説されていますので、ご確認いただけたらと思います。

→プロトレーダー鎌田さんの3/10オシレーター解説動画

基本的にはMACDと同じで下記のようなシグナルで押し目か戻り売りかを判断します。

・シグナルラインが0を超えると買い基調

・シグナルラインが0より下でMACDラインが0より上の場合:戻り売りのシグナル(空売り準備)

・シグナルラインが0より上でMACDラインが0より下の場合:押し目買いのシグナル

それでは早速、来週の予想を建てるために直近の状況を見ていきましょう!

また、出来高も見れるように最初からSPXのかわりにSPYで確認してます。

色分けは以下参照

ボリンジャーバンド

青線:EMA(5)、σ1の上限、下限

紺色:σ2の上限、下限

移動平均線

赤線:EMA(10)

黄線:EMA(25)

緑線:EMA(75)

3/10オシレーター

青線:MACDライン

赤線:シグナルライン

固定VWAP

黄緑線:コロナ安値からの固定VWAP

桃線:6月安値からの固定VWAP

直近の動きを見てみますと、月曜日までは上昇が続いていて、黄水平線(5月ブルトラップ高値)や25日EMAを超えることができていましたが、火曜日のCPIが予想上ブレしたことで大幅に下落してしまいましたね。

水曜日はあまりに下げたのでこのまま下げ続けて良いのかを市場が迷っていましたが、木曜日・金曜日も下げてしまい6月安値からのトレンドラインを割ってしまってます。

ただ、現状はフィボナッチの38.2%ラインで反発してくれてるように見えていて、ローソク足のパターン的にはハンマーぽいので、トレンドは反転しそうな感じではあります。

とは言え、EMAやボリンジャーバンド、3/10オシレーターなどのインジケーターでは売りシグナルしかでていないので、短期的に上昇しても週を通したらマイナスにはなりそうな感じはしてます。

続いて、出来高に固定出来高プロファイル(VFPR)、固定VWAP(売買高加重平均価格)を表示した画像についてもテクニカル的に見ていきます。

今週も出来高などについては、週足で見ていこうと思います。

※出来高とVFPRについては書籍が見つからず、間違ったことばかりの内容を話してしまうかもですが、書籍がないなら少しでもチャートに触れていくことでしか分析の上達ができないのでご了承ください。

色分けは以下参照

VFPR

赤線:POC

固定VWAP

黄緑線:コロナ安値からの固定VWAP

桃線:6月安値からの固定VWAP

週足での状況を見てみると、先週に引き続き3/10オシレーターでデッドクロスが組まれていますが、コロナ安値からの固定VWAPをサポートラインとして反発してくれてるように見えますね。

また、ローソク足のパターン的には前2週を包む形の包み足を形成しているように見えます。

これってプライスアクション的には5月の安値を付けたときに似ている感じがしませんか?

そう考えると来週はめちゃくちゃ窓をあけての下落が起きるかも…?

ということで、来週の予想としては日足ローソク足のパターン的にはハンマーで短期的に上昇しそうな雰囲気がありますが、インジケーターはすべて売りシグナルが出ていて週足ローソク足のパターン的には売りシグナルが出ているので、基本的には週を通してマイナス予想です。

ひとまずはコロナ安値からの固定VWAPよりも上で推移できれば週を通してプラスで逆にこのラインに負けてしまったら週を通してマイナスと予想します。

一目均衡表

続いて、一目均衡表で来週の相場を見てきたいと思います。

色分けは以下参照

赤線:基準線

青線:転換線

緑線:遅行線

薄緑線:先行スパン1

薄桃線:先行スパン2

黄緑線:コロナショック安値からの固定VWAP

桃線:6月安値からの固定VWAP

直近の状況ですが、三役逆転状態に戻ってしまいました。

現状はコロナ安値からの固定VWAPがサポートラインとして機能して反発してくれてるように見えますね。

ローソク足のパターン的にもハンマーのようにみえるので短期的に上昇しそうです。

とは言え、来週月曜日はこのラインがレジスタンスになりそうにも見えるので、ここを超えて維持してくれるが重要そうですね。

今週も遅行線株価連動は1日連動となっています。

実質金利がめちゃくちゃ上昇しているので、流石に連動しないですね。

ひとまず来週の遅行線株価連動は上げ・上げ・上げ・下げ・上げとなっています。

実質金利が乖離しているので逆に動くとしたら、来週は下げの日が多そうな予感です。

続いて、長期での状態を見るために週足でのチャートを見てきます。

週足でのチャートでは、三役逆転は変わらずですが、コロナ安値からの固定VWAPをサポートにして反発しているようには見えます。

ただ、ローソク足のパターン的には前2週を包む形の包み足に見えるので売り圧力は強そうに見えます。

週足遅行線的にはプラス見込みですが、

連続連動がストップしてしまいましたので来週のプラス見込みは期待でき無さそうです。

というわけで、来週の予想としては週足でのローソク足パターンが売り圧力強そうなので、基本的にはマイナスとなりそうです。

なので、コロナ安値からの固定VWAPよりも上で推移してくれれば週を通してプラスで、負けて下落してしまったら週を通してマイナスとしておきます。

NASDAQ100

移動平均線+ボリンジャーバンド+フィボナッチリトレースメント+出来高+3/10オシレーター

こちらもSP500と同じく125、200EMAを外して3/10オシレーターを導入しています。

続いてNASDAQ100の状況を見ていきましょう。

例のごとく、NASDAQ100指数のかわりにQQQで確認してます。

色分けは以下参照

ボリンジャーバンド

青線:EMA(5)、σ1の上限、下限

紺色:σ2の上限、下限

移動平均線

赤線:EMA(10)

黄線:EMA(25)

緑線:EMA(100)

3/10オシレーター

青線:MACDライン

赤線:シグナルライン

固定VWAP

黄緑線:コロナ安値からの固定VWAP

直近の状況を見てみると、SP500と同じで月曜日までは上昇をしてましたが火曜日のCPI結果により大幅に下落してしまいました。

また6月安値からのトレンドラインですが、NASDAQ100は微妙にズレてるかな?と思って引き直したんですが、木曜日・金曜日もまだまだ下げ続けていてその引き直した6月安値からのトレンドラインですら割ってしまいましたね。

ただ、金曜日のローソク足パターン的にはハンマーに見えるので、短期的に上昇してくれそうな感じです。

とは言え、EMA、ボリンジャーバンド、3/10オシレーター的には売りシグナルを出しているので、基本的にはマイナスになりそうですね。

続いてNASDAQ100でも出来高と固定出来高プロファイル(VFPR)、固定VWAP(売買高加重平均価格)を表示した画像についてもテクニカル的に見ていきます。

こちらも週足で見ていきます。

色分けは以下参照

VFPR

赤線:POC

固定VWAP

黄緑線:コロナ安値からの固定VWAP

週足での状況を見てみると、平行チャネルの中央ラインがサポートラインとして反発している感じに見えますね。

また、ローソク足のパターン的には前2週を包む形の包み足に見えるので、来週も下落するように見えますね。

ということで、来週の予想としては日足ローソク足のパターン的にはハンマーで短期的に上昇しそうな雰囲気がありますが、インジケーターはすべて売りシグナルが出ていて週足ローソク足のパターン的にも売りシグナルが出ているので、基本的には週を通してマイナス予想です。

ひとまずは平行チャネルの中央ラインよりも上で推移できれば週を通してプラスで逆にこのラインに負けてしまったら週を通してマイナスと予想します。

一目均衡表

一目均衡表を使ってNASDAQ100の来週の状況を見てきたいと思います。

色分けは以下参照

赤線:基準線

青線:転換線

緑線:遅行線

薄緑線:先行スパン1

薄桃線:先行スパン2

黄緑線:コロナショック安値からの固定VWAP

桃線:6月安値からの固定VWAP

直近の状況ですが、またまた三役逆転の状態となってしまいました。

正直ぱっと見ではサポートとなってくれるラインがありません。

一応平行チャネルの中央ラインがサポートとしてくれて反発しているようには見えますが、ここを意識している人は少ないと思うので、あまり強固なサポートラインとはならなそうです。

一応ローソク足的ハンマーのようにみえるので、短期的には買い圧力が強そうに見えます。

遅行線の株価連動的には来週は上げ・上げ・下げ・下げ・上げとなっています。

今週は5日中2日連動でしたが、実質金利が大幅に乖離しているので、来週も2日程度の連動になるかな?

続いて長期ではどうなっているかを確認していきたいと思います。

週足でのチャートでは、三役逆転状態は変わらずで、平行チャネルの中央ラインがサポートとなって反発しているようには見えてます。

ただ、ローソク足のパターン的には前2週を包む形の包み足のようにみえるので、来週も下落しそうに見えます。

週足遅行線的にはプラス見込みですが、今週は連動しなかったので来週も怪しいです。

というわけで、来週の予想としては週足でのローソク足パターンが売り圧力強そうなので、基本的にはマイナスとなりそうです。

なので、平行チャネルの中央ラインよりも上で推移してくれれば週を通してプラスで、負けて下落してしまったら週を通してマイナスとしておきます。

今後の課題

・予想の記録をつけて相場観を養う

・エントリーのタイミングや決済のタイミングを見つけられるようになる

・色んなテクニカル指標を使って、高精度な予想を立てられるようになっていく

皆様のオススメのテクニカル指標がありましたら、教えていただけると嬉しいです!

コメント